目前时尚产业更新周期越来越短,Ralph Lauren不得不转型拯救业绩

自 2015 年以来,低迷的业绩迫使 Ralph Lauren 管理层频频换人。深谙 H&M 和 GAP 等快时尚品牌运营的 Stefan Larsson 于 2015 年 10 月出任 RL CEO。他如何力挽 RL 的销售颓势?快时尚基因能否成功植入轻奢品牌?

曾经一部赵宝刚执导的《奋斗》红遍大江南北。剧中有着自己小骄傲的富二代陆涛,在表达喜悦愤怒和失落的时候都会把自己的 POLO 衫的领子竖起来,仰起脖子,抬起下巴,睥睨着整个世界,自此 POLO 衫竖领的穿法被广大 85 后所效仿,而 POLO 衫也是从那一年开始,风靡全中国。

Ralph Lauren, 不只是 Polo 衫

说到 POLO 衫肯定都不陌生,很多品牌都有设计和生产的 POLO 衫,但说到 POLO 衫之父 RalphLauren,其品牌在中国恐怕并非尽人皆知,因为其并非定位在大众市场的消费品牌。Ralph Lauren 是 RalphLauren Co. 的创始人,Ralph Lauren 出名的不仅有 POLO 衫及其马球标志,其衣装的经典美式风格亦在刚刚结束的巴西奥运会分外抢眼。它被指定为美国运动员的奥运会礼服,其所体现的美式热情、自由与随性,同时符号化的轻奢气质,为广大中国网友所津津乐道。

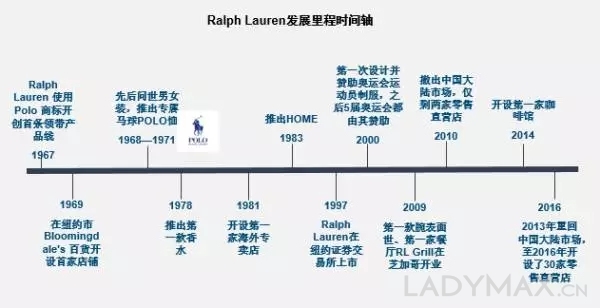

Ralph Lauren 主营高端服饰,其创始人从 1964 年白手起家到现在,一共发展了约 6 种产品和服务线;除服饰外,还有家居、配饰(包、腕表、珠宝配饰、鞋、领带、腰带)、香水、餐厅、咖啡厅等,于 1997 年在纽约证券交易所上市。

Ralph Lauren 近年业绩连遭质疑

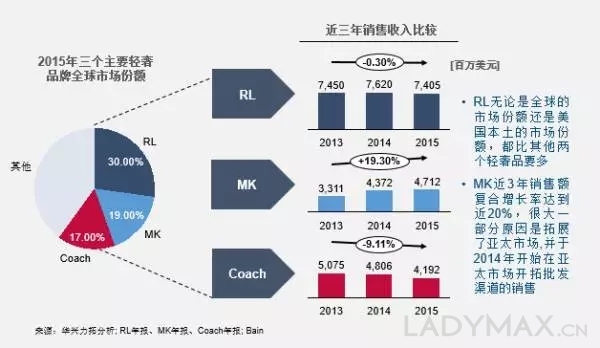

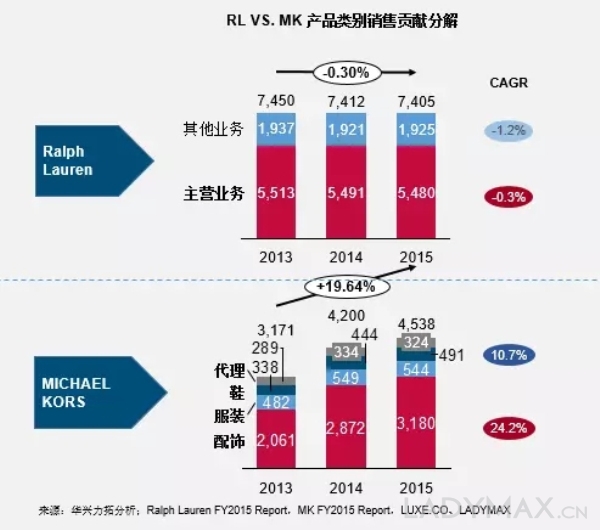

Ralph Lauren (以下简称 RL) 2015 年以 74 亿美元的销售额再一次证明了其在美国轻奢品牌中的霸主地位,其营收规模比紧随其后的 MICHAEL KORS (以下简称 MK) 高出 57%。然而,如果对比美国三大轻奢品牌的销售业绩增长可以看出(见下图),RL 近三年的营收复合平均增长率甚至远低于 MK,高歌猛进的 MK 接近 20% 的符合平均增长率,而 RL 呈现销售负增长。

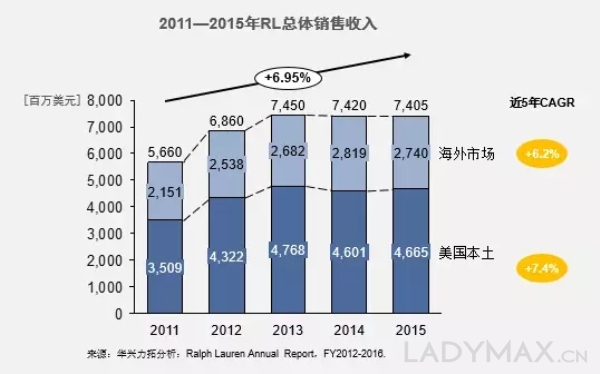

具体看 RalphLauren 近五年的销售收入,2011—2013 年的销售额增长速度较快,而之后 2014 年开始出现了负增长。销售额增长不稳定,不仅仅是因为近几年全球奢侈品市场不景气,同时 Ralph Lauren 从经营策略及成长布局上出现了诸多问题。

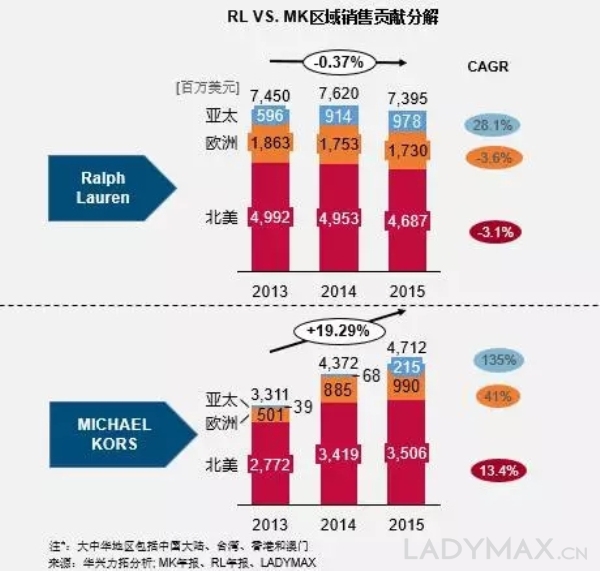

本土市场增长停滞

如前述,尽管近五年美国本土市场依然是 RL 主要的利基市场,但如果看近三年 CAGR, 其美国本土甚至为 - 3.1%;对比 MK, 在本土市场三年间增加了 7.34 亿美元的收入,复合平均增长率达到了 13.4%。在家门口两方巨大的增长反差反映出 RalphLauren 在经营上一定暗藏关键短板。

海外市场后劲不足

举例来说,2010 年以前,RalphLauren 就将其时尚版图目标钉到了中国大陆市场。由于 RalphLauren 初次进入中国大陆通过经销商运作,经销商将 RalphLauren 的低端的 「BlueLabel」 产品线作为进驻中国市场的重点,同时经销商运营体系混乱导致仿货层出不穷,严重影响 Ralph Lauren 在中国的品牌形象。

从那之后,重塑 RalphLauren 在中国市场的形象成为 RalphLauren 的重要课题,关闭了 「BlueLabel」 在中国大陆的产品线,并从 2010 年开始,大量关闭在中国大陆市场的零售直营门店,北京仅剩 2 家,并逐步收回代理权,直到 2013 年才重新回归中国市场。

在 2013 年,RL 在中国市场包括香港地区开设了 15 家零售直营店;直到 2016 年 8 月底,一共在中国大陆开设了 30 家零售直营店,相当于平均每年开设 8.6 个门店。门店数量在中国市场持续增加,但这与 2013 年 Ralph Lauren 所规划的 60 家直营店还有一倍的数量差距。

主产品线贡献乏力

RL 主营业务为服饰,而 MK 为包袋,2015 年虽然从绝对占比来看 RL 主营业务占收入比为 74%,比 MK 高出了四个百分点;但对比两方的销售成长来看,又出现了巨大的反差,MK 近三年保持了超过 24% 的复合平均增长率,而 RL 跌入了增长负值。同时,尽管 MK 的鞋服去年仅有不到 5 亿美金的规模,但也保持了超过 10% 的 CAGR 成长; 相比 RL 在非核心业务上也是增长疲软。

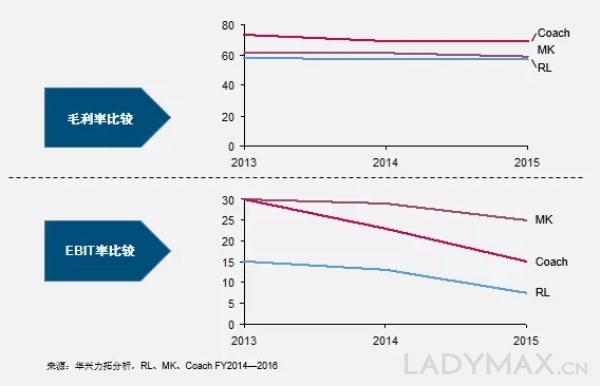

销售乏力直接拖累利润回报

前文提及,虽然从绝对销售规模看,Ralph Lauren 是三家美国本土轻奢品牌的王者,但无论从毛利率还是从息税前利润率看,RL 不仅持续下跌,而且是三家企业中最低的。

MICHEAL KORS 和 Coach 的主营业务为包袋,而 Ralph Lauren 的主营业务是服饰,从行业一般情况看,包袋的毛利率比服饰高看似合理。然而财报显示,Ralph Lauren 去年连续两个季度的存货周转率达到了历史最低的 2.5。存货周转天数的持续增加不仅增加销售费用,同时因为适销性下降会进一步迫使 RL 增加促销与销售折让,由此拖累单位商品的毛利贡献。

此外,从管理成本角度,RalphLauren 单从管理人员成本看包袱即不小。近期 RL 对外公布要将组织汇报层级控制在 6 层,而过去几年组织层级甚至达到了 9 级;同时去年 RL 的人效(人均销售收入)约 29 万美元,MICHAELKORS 的人效却超过了 33 万美元,相比较 RL 低了将近 14%。

面对质疑,Larsson 临危受命

自 2015 年以来,Ralph Lauren 高管层连续换人。 于 2015 年 10 月出任 RL CEO,其在 H&M 工作 14 年,协助拓展全球事业版图至 44 个国家,年营业额激增 5 倍至 170 亿美元。2012 年,任 GAP 旗下的 Old Navy 全球主席,扛起 GAP 整个公司的销售量增长,2014 年在 GAP 销售量全线下滑的情况下,Old Navy 让 GAP 营收成长 8%。Larsson 光鲜的掌舵业绩让外界对其在 RL 推进变革的前景抱有很大信心。

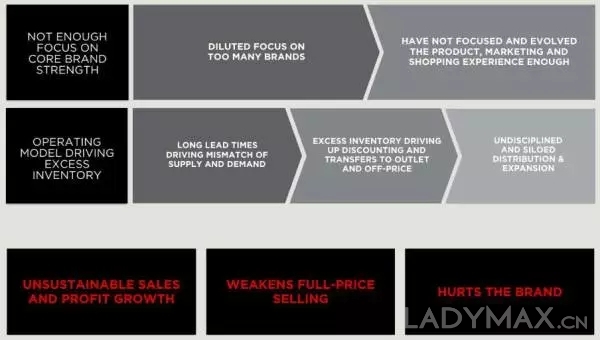

Stefan Larsson 在上任后,对 RL 内外进行了全面的问题评估,在他眼中,RL 存在两个方面的关键问题:

RL 对核心品牌的发展聚焦不够:公司涉足太多的品类与细分市场,在超过 12 个子品牌上发力,而公司真正贡献核心价值的只有三个品牌,即 Ralph Lauren, Lauren, Polo;其他品牌的销售长尾过长,边际贡献太低。同时公司过于强调 RL 符号化的产品,而忽视消费者的消费与穿着场景,造成产品设计与消费体验跟不上市场步调。

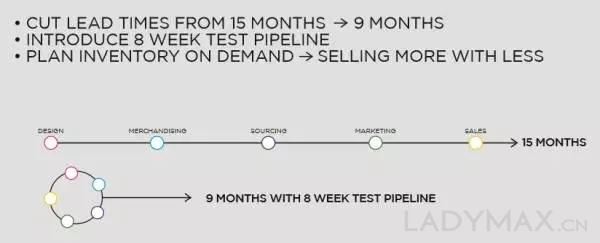

运营模式造成过度库存:过去产品的整体上市周期长达 15 个月,新品的选择在过去渠道批发商的话语权很大,他们早早确定了要采购的产品,而数十个月后,需求往往发生了显著变化,RL 的库存明显供大于求;过剩的库存被迫转向奥特莱斯和其他折扣店,进一步拉低销售毛利;同时零售与分销的扩张缺乏统一规划与把控,造成销售协同差,单店业绩不高。

Larsson 对 RL 的问题诊断

来源:Ralph Lauren IR, 2016

因此,Larsson 的变革方案即围绕这两大方面展开:

重塑聚焦, 回归核心品牌的价值创造

Larsson 力促公司的产品开发、营销与销售精力重新回到三个核心品牌上,即 Ralph Lauren, Lauren, Polo。而对于其他辅品牌,将以更为严格的 ROI 考核来评估其存在的价值,对于低回报的销售长尾子品牌将会予以淘汰。

同时,无论是产品研发设计还是品牌营销,将围绕客户的四大需求场景展开,即运动、休闲、晚宴与工作,推动真正以消费者为中心展开业务,而非过度的强调 RL 符号化的风格元素。

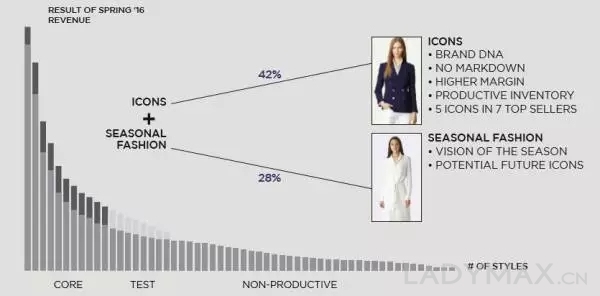

这对这家有着强品牌基因的企业来说实属不易,以今年年初为例,为了紧跟市场需求变化,一方面「妥协性」地降低品牌符号化的新品比例,取而代之更多对于季节性流行时尚判断的新品,进行销售测试,而另一方面强化符号化产品的潮流感,增加营销投入,是核心 SKU 的销售与毛利贡献进一步增加;同时控制低边际贡献的长尾 SKU。如下图,RL 据称这样的调整初见成效,季节性流行时尚单品占比达 28%,符号化单品占 42%,且 7 款畅销品中有 5 款即是符号化单品,拥有更高的利润贡献。

2016 年春季的销售收入变化示意

来源:Ralph Lauren IR, 2016

重塑运营模式

Larsson 要使产品紧贴市场,提升整体适销性,逃不开整体运营模式的重塑。当然关键问题是如何要把产品的上市周期从 15 个月缩到短之又短?毫无疑问,一方面增加与渠道经销商及零售店的互动,把真实的零售端需求信息反馈回来非常关键,另一方面,加强与供应商的协作配合,降低采购与生产响应周期很重要。

Larsson 很显然利用了其在 H&M 的成功运营经验,目前他正在 RL 尝试引入 8 周的产品测试计划,可以预见其希望在新品设计完成后,很快与渠道商进行沟通确认,然后尝试小批量生产推向门店进行试验性销售,如果消费者反馈积极,将快速安排进行扩大生产。

这种运营想法固然在 Zara、H&M 等快时尚品牌已经得到检验,然而 Larsson 在 RL 可能面临更大的阻碍与挑战。前文提到,RL 当前的组织层级甚至达到了 9 级,要首先让内部组织变得更为扁平,降低运营流程的复杂性,才有可能提高与外部上下游合作伙伴的敏捷性。

Larsson 的目标是利用两年的时间进行大刀阔斧的中间层级裁员,把层级缩短至 6 级,这其中的人员与文化变革难度不言而喻。另一方面,与快时尚品牌不同,奢侈品品牌往往一强调品牌基因,二强调设计师的个人才华与判断。如果过多学习快时尚,每周上新紧贴流行变化,反而可能被相当一部分忠实消费者反对,反对者认为奢侈品更应注重品牌基因的传承与保持,太多的变化被嗤之以鼻。

来源:Ralph Lauren IR, 2016

总之,现在来评价 Larsson 的 RL 变革计划可能还为时尚早,在其计划里,今明两年重点是为新的战略意图打下坚实的运营基础,业务回报稳健即好,而真正的业务成长将从 2019 财年发生。

无论如何,笔者认为最值得检验与期待的是,正被 Larsson 植入一部分「快时尚」基因的 RalphLauren 在未来的轻奢品牌市场中会变成什么样?Larsson 在今年的投资人大会上曾说绝不会为了短期业绩改善而影响能够带来长期价值回报的变革计划。

当然,自新 CEO 上任后,近三个季度 RL 的毛利增长很快,截至 7 月初,Ralph Lauren 股价大涨 7%。相比更加考验的变革计划执行,投资人已对 Larsson 表达了足够的好感。