王立娴: “ 品牌“种草”是门技术活,虽然就个人审美来说并不能接受潘多拉,但是能让人“买上瘾”,还是很厉害的。 ”

来自界面 作者:周卓然 原题目:卖珠子的潘多拉火了,下一步它要怎么把势头保持下去?

距离2009年中国出现第一家门店多年之后,潘多拉(Pandora)尝到了爆红的滋味。

得益于美国、澳大利亚、中国等多地的销售贡献,潘多拉去年共录得202.8亿丹麦克朗的营收,同比增长21%。

中国顾客对潘多拉的追捧仿佛发生在一夜之间,对市场环境的懵懂、对品牌故事了解的缺失都被当下的激情压制下去。在英国生活的Sherry还搞不清楚从何时开始,身边都人手一条潘多拉,她的说法大概有些夸张,却也毫不影响她跟风买了一条;家住北京的赵宣怡也在2015年加入了购买潘多拉的阵营,如今,已经集齐8颗珠子的她依然对这个品牌的背景一无所知。

对大部分中国顾客来说,潘多拉是一个热火的新品牌,购买它多是受到网络、旅行、朋友的影响。虽然早在2009年,一些中国代理商已经将潘多拉引入中国,但官方正式进入并开始重点布局中国市场,是从2015年才正式开始。

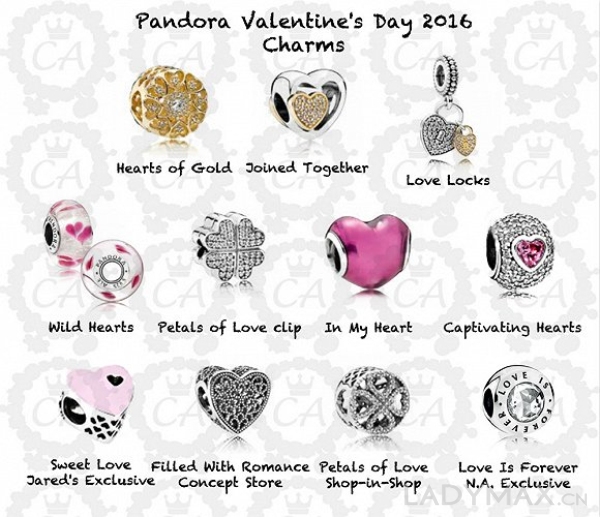

潘多拉的珠宝首饰系列

潘多拉发在Instagram的图片多强调搭配和产品

欧美市场的扎实为潘多拉在中国的爆发奠定了基础。潘多拉中国董事总经理Anthony Tong Asinas在负责中国区之前,于美国担任北美区零售和经销总监。2010年,他加入潘多拉,用三年时间在北美开了250家特许经营概念店,并使同店销售额保持每年两位数的增长。随后,他被调回中国香港,在2015年7月升任为中国总经理,成为未来中国生意的掌舵者。

美国是潘多拉目前最大的单体市场,至今已运作了13年。像许多欧洲时尚品牌一样,潘多拉将拿下美国视作国际市场扩张的标杆。面积巨大、消费者背景复杂的美国市场不好做,这是一个由繁入简的商业逻辑,意味着在进入活跃的新兴市场之前,品牌已经有强大的后备基础和应付难题的丰富经验。美国也帮助潘多拉提高了品牌辨识度,在Facebook上,它吸引了超过890万粉丝和940万会员,大多为女性,在社交媒体的交流中,她们不断强化着只为取悦自己的独立女性形象。

潘多拉在美国和中国的走红存在许多共性,其中,营销模式最常为人提及。以银饰为主的潘多拉,既无高端原料背书,也没有上百年的品牌故事,相比卡地亚的拿破仑、蒂凡尼的欧仁妮皇后和赫本,名人效应的匮乏以及奢侈基因的寡淡,都令它不得不另谋出路。

延迟满足的心理游戏

2000年推出的标志性串饰手链概念Moments,是使这个1982年诞生于丹麦的小品牌得以突破美国、德国、澳大利亚等新市场的关键。19世纪末期和20世纪初期,英美等地曾因为维多利亚女王的偏爱兴起过串珠热潮,但那时的串珠多以钻石和贵重珠宝为原料,主要服务于贵族阶层和社会名流,但潘多拉的创始人——丹麦金匠Per Envoldsen和妻子只想做价格合适的珠宝,他们推出的银饰串珠单价在200元到7998元人民币之间。

心理“戏法”被在串珠销售中被使用得十分巧妙。如果要穿满一条手链,那么花费可以高达上万,但如果允许每次消费者只买一颗串珠,分摊购买次数,等于为一条手串进行了分期支付,降低了顾客每次消费的心理防线。

中端价位和循序渐进满足了承担着生活重压的中产阶级逐步掌控财富的欲望和成为人生主导的野心。一颗一颗卖珠子的营销方式,恰如其分地挑动着顾客的收集欲望,“Moments”系列的每颗珠子都分别象征生命中经历的所有重要时刻。即便是在如今的珠宝市场,品牌们也大多热衷讲述爱情故事,极力渲染婚庆主题,还鲜少有人愿意出让定义产品的机会,把它交到顾客手中。人们根据自己喜好的颜色、主题、回忆、场合或者符号选择商品,他们在巴黎买下一颗铁塔,或在迪士尼乐园买一只唐老鸭合作款,消费不需要受制于婚礼、晚宴等重大场合,而可以随时随地发生。

赵宣怡把这种感觉形容为“入了坑”。2015年,她和妈妈在王府井逛街时忽然聊到现在有许多人都买潘多拉,就决定去看看。“结果一进去我妈就说买!她觉得很可爱,女孩子可以买来玩。”没想到这只是一个开始,她们最开始买了三颗,半年后又在澳门加了2个,再过了半年,新鲜感促使她又入了三颗。

普通顾客在单一品牌拥有如此高的复购率,其实更像是消费品或快时尚的特征。在潘多拉的管理体系中,不难发现它对大众消费领域人才的偏爱。Tong在来到潘多拉以前,在中欧最大的零售企业Empik时尚传媒集团工作,Empik旗下运营的大多是Riverland、Esprit等平价高街品牌。

快时尚有套路可循,比如广告大都以直销产品为目的,不讲故事,连门店海报的更新频率也较为缓慢。相反地,产品推陈出新的频率却要更高。2013年,潘多拉将一年2次上新的频次改为一年7次,分别覆盖早春、春夏、早秋、秋冬以及圣诞节等重要节庆。

伴随上新增加,潘多拉的交叉利润从2013年开始逐年呈35%、40%、45%、25%连续上扬。它开了挂似地进入高速发展期,在动荡的珠宝行业中一路逆流而上。

在这期间,它的营销方式被许多品牌效仿,“如今一颗一颗卖串珠的品牌不是只有潘多拉一家,但其他品牌就没有它做的这么好。”珠宝鉴定师、钻石分级师王薇淇对界面说。2013年,美国串珠品牌Chamilia关闭了澳大利亚和新西兰的业务后又遭遇重创,它被看好串珠生意的施华诺世奇美国收购了100%的股权。从外观上看,Chamilia也主打银制品,小花、兔子、琉璃珠子的设计和潘多拉也极为类似。

近年来,关于潘多拉的讨论也在业内多被提及,如王薇淇所说,营销技巧这个点有点站不稳脚跟了,“那么只有一种解释,潘多拉的设计能力很强。这无关审美,而是指产能。

秘密藏在了泰国

“萨瓦迪卡,Welcome to QC。”(你好,欢迎来到质检部门。)每当有客人到访,房间内的近百名工人就会齐声喊出这句话,虽然这样开门迎客的机会并不多。

泰国曼谷Gemopolis区珠宝工厂的质监部门,是潘多拉生产流程的最后一个环节。穿着酱红色短袖的男女工人熟练地把戒指或珠子套入一根金属棍子翻转,检查着它们的尺寸和质量,完成后再装进纸盒与塑料袋子里密封,等出了这道门,新鲜出炉的银饰就将流向全球各地的消费者手中。在此之前,是烧制、入模、切割、镶嵌等11道工序,每个部门的工人会定时换班,他们偶尔也在走廊的布告板上展示自己的设计。

Gemopolis工厂在2016财年共生产了约1.2亿个饰品部件,支撑起潘多拉包括戒指、项链、手链在内的700余款式和在100多个市场的8000多个销售网点。工厂的工作人员介绍道:“这些款式几乎不停产,它们会被反复摆上货架,以保证顾客拥有更多选择。”

因此,几乎没人还需要在工作时参考图纸,他们熟练地快速制作工艺较简单的琉璃串珠,但戒指走完流程则需要2周,而做工复杂的珠子要更久,以此搭配出价格区间广大的全类产品线。

欧洲企业将工厂放在东南亚,大多是为了降低供应链成本。这些年来,泰国努力发展为亚洲最大的珠宝交易中心,为吸引外资推出了允许国外企业全资建厂、进口税与增值税优惠等政策。2017年1月,它刚宣布将为泰国本土加工企业提供300亿泰铢的贷款支持。

“其实泰国不算是特别有名的出产合成宝石的地方,原料可能是从中国等地进口的。”王薇淇创立了首饰品牌“Yo”和“biubiu”,按广东的行情,银饰珠宝的原料成本并不高,首饰银一克在7块左右,一颗银饰镶嵌的珠子约40-70元,手工打磨会增高许多成本,对后期品质的影响也大,但毫无疑问的是,使用银、氧化锆石等原料的潘多拉拥有不错的利润空间。

“早些年,中国的政策好,技术也好,在水贝、堪舆,到处都是进出口珠宝工厂,如果从中国出口到德国,还能享受40%的退税。泰国的商业环境未必比中国有更大的优势,根本还是人力成本低,大约为中国的三分之二左右,适合劳动密集型产业。”王薇淇说。

但和那些只将供应链放在东南亚的欧美公司不同,潘多拉从设计、材料、生产到营销都是一手包办。

prnewswire登出的泰国工厂员工照片工场园区中的潘多拉载客车

卖什么设计还是得自己说了算

1987年,潘多拉迎来了第一个珠宝设计师;1989年,Enevoldsen拿着纯银戒指的原型模具在当地小型工厂中生产,他看好泰国繁荣的珠宝交易市场和充沛的手工匠人资源,在2005年于Gemopolis区域建立了第一间独资工厂,高达六层楼。

同样设置在泰国的还有2013年成立的创新中心,任务是协调来自哥本哈根和米兰的设计师想法能在工厂的现有技术下落实,同时也参与新技术的研发。“生产既是艺术也是技术。”中心负责人Nakaria Thongla称。为了追求更符合市场需求的产品,他们每年也会向时尚趋势预测机构WGSN咨询,比如那颗西瓜串珠就是为了迎合水果印花在时尚界的流行而生产的。

如今在泰国,潘多拉共有1.2万名工匠。上个月,它又在泰国北部的南奔新开了一家新的环保制作中心,称其将帮助品牌降低水和能源的消耗,以及温室气体的排放。就这样,潘多拉依靠对垂直产业链的整合能力,使其每一步商业策略都能在监管和控制下进行。

“除非是大品牌,大多数珠宝企业并没有自己的设计能力,所有人都去工厂拿货。设计由工厂来做,如果不只是从工厂下单,那就是非常厉害的事情。”王薇淇说,“所以即使一颗珠子只要几百块,但潘多拉的对标品牌可以是奢侈品的珠宝,甚至到四叶草等级别。”

工人正在手工镶嵌珠宝

然而,远在北京的赵宣怡和英国的Sherry都不知道,自己手上的潘多拉是泰国制造。相较于这个,她们更关心在哪里能买到更便宜的串珠。中国顾客的比价在全球范围内进行,近年来对泰国旅游的偏爱也将他们引入了潘多拉在泰国的门店之中。

3月的曼谷并不是旅游旺季,当地最大的商场Central World里还摆着纪念去年去世的泰国国王普密蓬·阿杜德的花圈,附近不远的潘多拉旗舰店内,人流不算多,半个小时里共进来过四五波客人,还全是中国人。

“我们大约一天卖出去100颗,买的中国客人比当地人还要多。”店员对界面回忆道。

不过这些客人最后都会发现,即使在泰国生产,潘多拉的价格也没有比中国便宜多少。赵宣怡抱怨,“毕竟是银饰,买两个好看点的就会上千,其实挺贵的。”

在很长时间里,中国的珠宝市场走向两个极端,要么是高高在上的卡地亚、梵克雅宝,要么就是廉价品牌。在1992年创立的本土银饰品牌“海盗船”的店中,顾客花一百多元就能买下一对耳钉或三百多元买下一个手链,部分款式所使用原料和潘多拉一样,都是纯度为92.5%的银。

想要说服顾客出高出10倍的价钱,即使有强大品牌的背书,也并非易事。初入中国的潘多拉像是一位面对孩子的幼师,孜孜不倦地强调自己在工艺上的努力、在设计上的用心、在供应链端的干净与在环保上的坚持。80%的金和90%的银为回收再利用、对孕妇工人区别对待、薪资以小时计、使用环保石材......这些富有人性闪光点的信条被标注在官网上,烘托出一个克制寡欲的北欧印象。

北欧是快时尚的发源地,但潘多拉并不想做快时尚品牌,按照Tong的说法,潘多拉现在首先要做的是在全球都明确定位,它是一个轻奢品牌。然而,潘多拉的消费者还是价格非常敏感的那群人,2011年,由于原料价格的上涨,潘多拉曾将一颗银串珠从30美元涨至35美元,70美元的金串珠涨幅达10%-20%之间,可这次提价造成了部分消费者的流失。很快,潘多拉纠正了这个做法。

潘多拉美国门店

谁是潘多拉的敌人?

为了维持统一的品牌形象,2015年后,潘多拉逐步在中国收回代理商权限,转为直营,只在西安机场等地保留少量的特许经销店,那些曾开去商场负一层的门店也会被收回。据财报显示,潘多拉今年还将在中国开约40家新店,以适应和刺激新的需求。

“我们的店一般都比较小,也不会开太大的店。为了给顾客一个舒适店的购物环境,店不大,那就多开一点。”Tong表示,“当然我们也要控制一点发展,最重要的是卖到合适的地方,包括二三线城市,毕竟我们不是奢侈品。”配合线下渠道,2016年,它也入驻了天猫。

根据这两年珠宝行业的走向,原材料开采、加工冶炼等步骤在行业内的地位不断下降,渠道能力渐渐成为了珠宝行业的核心竞争力。根据麦肯锡发布的《珠宝产业2020年展望》报告显示,尽管三分之二的买家会不定期地浏览品牌官方社交网站来了解产品信息,但他们依旧信赖实体店铺销售。

这或许能够解释2015年的Tiffany已遇业绩下滑,却要坚持在中国开新店的原因。新店落在上海、杭州等地,但再往下,定位高端的Tiffany未必有竞争优势。

真正能和潘多拉抢生意的是那些质地不同、但价格相近的品牌。近年来,设计师品牌积极开发珠宝配饰,Dolce & Gabbana的花卉耳环也不过3000元左右一对,加上新生的独立品牌频繁冒出,光是在高端时尚购物网站Farfetch中国网上,符合定位的就有近4100项。

黄金、钻石、宝石价格的下行,令高端珠宝生意不那么好做了。消费者进而从购买保值珠宝转向投资时装类配饰,“年轻人没那么多晚宴要参加,他们甚至不出门,这导致大家购买饰品只是为了搭配衣服或彰显个性。”王薇淇说。

今年的情人节,周迅、周冬雨、倪妮等明星都出现在了时尚博主黎贝卡的微博照片里,她们都佩戴着同一个珠宝品牌——来自摩纳哥的APM Monaco,它的风格年轻时尚,材质也多以银配合水钻、珍珠等镶嵌为主,定价在800-2500人民币之间。

不过,没有上市融资的APM目前还大多是在追着红人跑,很难短时间内在体量上与2010年在哥本哈根证券交易所上市的潘多拉抗衡,倒是那些底子深厚的本土地主们更不能忽视。

去年,周大福的营业额同比下跌23.5%,谢瑞麟、周生生、六福集团等黄金品牌均有不同程度的下滑。和潘多拉一样,周大福是全球少数拥有垂直产业链的珠宝品牌,发现问题后的它加紧了趋向于年轻化和艺术化的产品开发。“消费者极速变化,千禧一代对珠宝市场的影响越来越大。”周大福发言人说。

2014年,它收购了美国高级钻石品牌Hears On Fire,好夯实婚嫁产品的基础,另一边又在去年推出了TRL-LIGHT逸彩系列、PT WOMAN水中花系列、迪士尼系列等新品,前不久,它还借着《乘风破浪》电影的发布推出了同名首饰,用更低的定价直面迎战丹麦挑战者。

周大福的优势是对本土市场更了解。2015年,它在中国的市场占有率为8.5%,为本土品牌之最。周大福也曾表示目标是在未来10年内将中国的分店数目增至4000家,根据麦肯锡预期,到2020年,年均消费额在1.6万-3.4万美元的“主流”消费群将会占到中国城市人口的51%,这个群体将进一步推动中高端珠宝首饰市场的蓬勃发展。

竞争者的加入扩大了市场的容量,“很多事情,一个人在做的时候是比较困难的。现在很多品牌一起推,其实让消费者更容易接受这个品类,对潘多拉来说也是有帮助的。”但Tong承认,“压力也有,毕竟客人只会选择最好的那一个。如今的人们不仅买金,也买银,中国人越来越自由,想要更多的搭配方式。”

潘多拉的“冰雪奇缘”

周大福的迪士尼系列

同样的理由也作用于印度市场,在这个聚焦金饰和钻石的饰品消费大国,潘多拉也在寻找属于自己的一席之地。2017年伊始,它宣布将进入印度,要在未来三年里开50家店。分析师对《财富》杂志表示,正是印度年轻人向往西方品牌,令潘多拉在当地价值400亿的珠宝市场中看到了希望。

但也许,将潘多拉在中国市场和印度市场的进取理解为防范风险更为合理。在咨询公司埃森哲发布的第12期“全球消费者脉搏研究报告”中,78%的美国受访者存在品牌忠诚度减弱的现象,54%的受访者在过去一年中更换了服务提供商,8%的人则在品牌试图获得他们的忠诚时,产生了消极抵抗的情绪。千禧一代热衷于刺激性消费,习惯在广告中维持低调安稳形象的潘多拉很可能在某一天遭遇消费者的厌倦,导致它失去美国市场的支持。

除了珠珠以外,潘多拉也更重视推广其他产品

这让一些转变从2016年年底开始发生。在美国,潘多拉先是发了一个名叫”The Look of You”的新营销,由3个视频组成。它找来一些美国名人和网红在社交媒体上推广新品,但重心不再放在珠珠手链上,而去强调了项链、手镯和戒指的存在感。

今年3月16日后,潘多拉还将在门店中推出新的广告海报陈列。这是第一次,它将用母女、朋友等人物的生活场景代替单一的产品照片。没人能说得清这些改变是否能帮这个银饰品牌延长自己的黄金时期,但至少,我们都看出了它在开拓疆土的兴奋后,还有些许危机感。