一度让Tiffany睡不着的潘多拉开始失势,去年收入利润双双下滑

作者 | Yohanna

市场竞争越来越激烈,连续两年领跑的珠宝行业黑马潘多拉不得不开始正视自身存在的问题并采取行动。

据丹麦珠宝品牌潘多拉Pandora(PNDORA.CPH)周二发布的2018财年第四季度及全年财报数据,在截至12月31日的三个月内,潘多拉销售额同比下跌7%至78.9亿丹麦克朗,全年可比收入总额下滑4%至228亿丹麦克朗约合34.84亿美元,这意味着潘多拉4年来终止双位数的增长并录得销售下滑,EBITDA利润率为32.5%,净利润则大跌12.5%至50.4亿丹麦克朗。

显然,未能及时跟上市场趋势变化的潘多拉已开始掉队。2017财年,潘多拉销售额同比增长12%至227.8亿丹麦克朗约合37.9亿美元,较2016财年 21% 的增速大幅放缓,EBITDA利润率为37.3%。

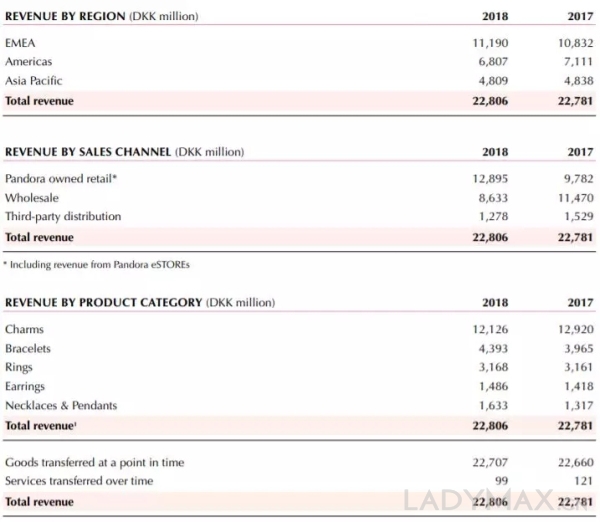

图为潘多拉2018财年主要业绩数据

报告期内,潘多拉在包括、意大利、法国和德国等地区的EMEA市场收入增长3%至111.9丹麦克朗,北美市场收入则下跌4%至68.07亿丹麦克朗,在亚太市场的销售额虽减少1%至48.09亿丹麦克朗,但中国销售额继续大涨23.6%至19.69亿丹麦克朗约合20.3亿元人民币,主要得益于品牌在该地区新增的门店。

按品类分,最核心的Charms业务销售额同比下滑6%至121.26亿丹麦克朗,手镯业务销售额增长11%至43.93亿丹麦克朗,戒指业务销售额与上一年持平录得31.68亿丹麦克朗,耳环销售额增长5%至14.86亿丹麦克朗,项链和吊坠业务表现最出色,销售额大涨24%至16.33亿丹麦克朗。

潘多拉由金匠Per Enevoldsen和其妻子Winnie于1982年在丹麦哥本哈根创立,后于2010年正式在纽约证券交易所上市,逐渐成为Tiffany(NYSE: TIF)、周大福(01929.HK)等珠宝行业巨头的威胁,目前已是全球销量第三大的珠宝品牌。

目前潘多拉最主要的销售渠道为直营零售,去年全年该渠道销售额同比大涨32%至128.95亿丹麦克朗,占总收入的57%,品牌在批发渠道的销售额则大跌25%至86.33亿丹麦克朗,占总收入的38%,许可经营渠道销售额下滑16%至12.78亿丹麦克朗,占总收入的6%。

截至报告期末,潘多拉在全球共有7700个销售点,在中国、欧洲南部和拉丁美洲等市场新增了259家概念店,并关闭了325个其它销售点。

尽管潘多拉在过去四年的年销售额均实现了两位数增长,利润平均保持高双位数增长,但其业绩自去年第一季度开始却不断下滑,受此影响该集团CEO Anders Colding Friis已于8月底离职,品牌事务现主要由来自The Body Shop的首席运营官Jeremy Schwartz和首席财务官Anders Boyer代管,直到潘多拉找到新CEO为止。

Jeremy Schwartz在财报中坦承,2018财年潘多拉的业绩令人失望,在对目前的处境和面临的挑战进行透彻分析后,他发现潘多拉现阶段主要存在四个问题,品牌知名度高却缺乏明确的定位、产品失去新鲜感、过度促销,以及经营结构的分散导致执行效率低下。

为尽快挽回失去的市场份额和消费者,潘多拉特别制定了为期两年的“NOW计划”。该计划主要分为四个部分,首先潘多拉将加大对数字化渠道和营销的投资,提高自身与消费者的相关性及互动性,以更好地了解消费者对购物体验的需求,并对市场变化作出及时反应。

据悉,潘多拉正在对现有的电商官网进行改进,包括导航系统和产品描述及图像等,全新版面将改变消费者对品牌的认知,部分美国门店已开始试水全渠道模式,未来将逐步推广至其它门店。与此同时,潘多拉还在开发新概念门店,最快将于今年年底前投入使用。

潘多拉最核心的Charms业务已失去增长动力

其次,潘多拉计划通过强调其产品的独特性来提升自身对消费者的吸引力。早在2017年,潘多拉就已对其产品团队进行了调整,包括建立一个新的设计团队,缩短开发周期。鉴于手镯产品销售表现呈积极的上升趋势,潘多拉今年将推出一个新的系列,并提供在线手镯定制服务,旨在引起更多年轻消费者的关注。

与此同时,潘多拉计划裁员约400人,其中包括200名身在泰国的员工,尽可能地减少不必要的开支,以为“NOW计划”提供支持,加速业绩复苏。2018年,潘多拉在员工方面的开支同比增长13.4%至45.41亿丹麦克朗。据该集团预计,2019年其目标是削减约6亿丹麦克朗的经营成本,到2020年底将节省约12亿丹麦克朗。

为提升集团的运营效率,潘多拉在对组织结构和运营模式进行评估后,制定了新的架构,首席创意和品牌官Stephen Fairchild将全权负责品牌的产品和营销事务,减少不必要的沟通成本。潘多拉还将建立全球端到端的产品系统,以优化线下门店产品的分类和库存,以刺激全价产品的销售,并通过有针对性的视觉营销提升实体门店的客流量。

从2019年起,潘多拉计划按照统一的时间表在全球进行促销和假日季活动,无缝衔接地发布新系列产品,以最大化每一次活动的绩效。为加快业务审查节奏,潘多拉还将把数据和报告全球标准化,并把激励计划与股东价值结合起来。

Jeremy Schwartz预计,此次重组成本为25亿丹麦克朗约合382亿美元,受此影响品牌未来两年的收入会继续下滑,其中2019财年的有机收入跌幅约在3%至7%之间。

Anders Boyer则透露,潘多拉在2018财年向股东返还了59亿丹麦克朗,2019年会继续向股东返还大量现金。为进一步证明集团对未来业绩充满信心,潘多拉于去年宣布启动为期一年40亿丹麦克朗股票回购计划。

值得关注的是,潘多拉于去年底任命Nike原大中华区直销部门主管Geena Tok为中国内地CEO,以更好地打击代购等“灰色业务”,把控中国市场。除中国市场外,印度也是潘多拉新的发展重心,品牌计划在未来三年内在印度新增50家门店。

有观点认为,对于潘多拉这样的轻奢珠宝品牌而言,无论中国还是印度,都是不可失去的重要市场,特别是在美国和英国零售陷入低迷的时候。咨询公司麦肯锡在《“双击”中国消费者》年度报告中指出,2018年全球时尚行业延续两极化的趋势,轻奢领域增速显著,中国消费者的时尚消费增幅将在未来五年内达6%至7%。

另有业界人士表示,潘多拉在美国和中国的走红存在许多共性,既无高端原料背书,也没有上百年的品牌故事,而是靠营销取胜,相比Cartier、Tiffany等竞争对手,名人效应的匮乏以及奢侈基因的空洞,都令它要时刻保持着危机感。

不过在投资者看来,潘多拉的“NOW计划”或许是一剂良药,有助于帮助品牌回到正轨。RBC分析师Piral Dadhania表示,潘多拉所发现的问题以及制定的策略在他们看来都是正确的,但全球时尚零售时刻充满变数,潘多拉能否通过此次洗牌重返高峰仍有待市场检验。

截至周二收盘,潘多拉(PNDORA.CPH)股价大涨17.63%至335.6丹麦克朗,市值约为369亿丹麦克朗约合380亿元人民币,比股价峰值时已缩水至少50%。