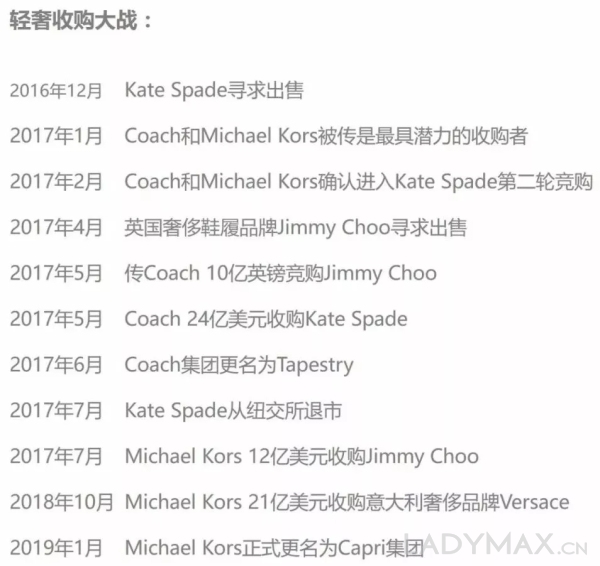

Coach和Michael Kors相继出手收购的背后,是轻奢行业格局的震荡

作者 | 周惠宁

美国轻奢巨头之间的收购战已暂告一段落,接下来如何运用手中的筹码才是赢得市场的关键。

Coach母公司Tapestry和Michael Kors母公司Capri先后于本周发布最新季度业绩报告,结果却在资本市场引发两种截然不同的反应,前者股价大跌18%,后者股价却大涨逾11%,皆与旗下收购品牌的表现有关。

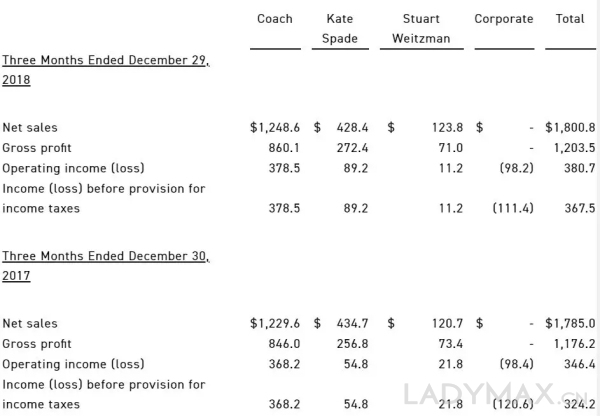

据时尚头条网数据,在截至2018年12月29日的第二财季内,Tapestry集团销售额增长1%至18亿美元,净利润则猛涨301%至2.548亿美元,均不及分析师预期。期内,核心品牌Coach销售额增长2%至12.5亿美元,Stuart Weitzman销售额增长3%至1.24亿美元,但Kate Spade销售额意外下降1%至4.28亿美元,而预期为增长11%至4.85亿美元。

图为Tapestry集团第二财季主要业绩数据

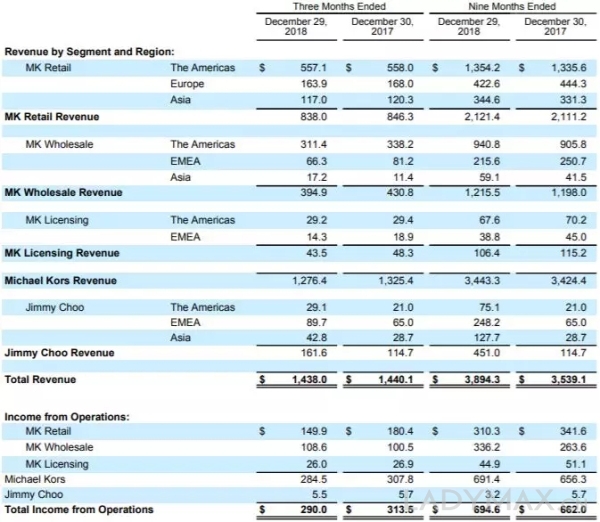

图为Capri集团第二财季主要业绩数据

Capri集团整体表现虽不及Tapestry集团,在截至2018年12月29日的第三财季内的收入几乎与2017年同期持平录得14.4亿美元,且净利润下跌9.1%至1.9亿美元,核心品牌Michael Kors销售额同比下跌4%至12.76亿美元,但Jimmy Choo销售额大涨49.9%至1.62亿美元,抵消了Michael Kors收入下滑的影响。

令投资者保持信心的还有Capri集团去年用21亿美元拿下的意大利奢侈品牌Versace,集团董事长兼首席执行官John Idol表示,Michael Kors未来会继续落实“Runway 2020战略计划”,以实现明年业绩恢复增长的目标,并预计Capri集团2018年全年总收入约为52.2亿美元,高于先前预测的51.3亿美元。他还强调,在完成对Versace的收购后,Capri集团年收入有望进入80亿美元俱乐部。

Tapestry集团首席执行官Victor Luis则将Kate Spade销售额的下滑归咎于全球旅游零售的下降和经济不稳定,他还透露,集团对已更新形象和Logo的Kate Spade持有信心,将把营销资金集中到该品牌上以全力支持创意总监Nicola Glass新系列的推出。

不过分析师对此并不买账,认为Kate Spade业绩表现已非一日之寒,市场越来越怀疑Tapestry集团是否有能力让该品牌恢复长期可持续的盈利。Saunders分析师则称Tapestry集团旗下的品牌矩阵乏善可陈,并指出集团用24亿美元买下Kate Spade是一笔失败的交易。

瑞银目前对Tapestry股票的目标价格为56美元,Telsey咨询集团分析师在给客户的一份报告中表示对Capri集团持保留意见,并认为Michael Kors收入的下滑或令集团2019财年收入无增长,令业界对全球零售市场的担忧加剧。

▌ 从“三足鼎立”到“二雄争霸”

Coach和Michael Kors相继出手收购的背后,是美国轻奢格局的震荡。

轻奢在英文中的单词为“Affordable Luxury”,即价格适中、可负担的奢侈品,代表品牌包括Michael Kors、Tory Burch和Kate Spade等,此外Coach、Ralph Lauren等一些系列产品等也会被归入其中。

在2008年全球经济大幅波动后,轻奢类品牌深受白领阶级和年轻消费者的喜爱。在当时的美国市场,无论是创立于1941年的Coach,还是较为年轻的Michael Kors和Kate Spade,均被视为轻奢界的佼佼者,风头一时无两。

一时间,Coach、Michael Kors和Kate Spade的专柜占据了各大美国百货最佳的位置,Michael Kors更击败Ralph Lauren和Marc Jacobs,成为消费者最喜爱的美国品牌,几乎人手一只,Kate Spade在时尚圈的地位则一度与Gucci手袋并列。

可惜好景不长,随着互联网和社交媒体的不断普及、消费者对新鲜感和品质的追求不断提高,以及长年依赖批发百货渠道导致的过度促销,2014年,Coach、Michael Kors和Kate Spade瞬间成为消费者最嫌弃的“街款”,业绩也随之一落千丈。Michael Kors股价则在不到2年内,从历史最高点暴跌60%。

在最鼎盛时期,美国消费者几乎人手一只Michael Kors手袋

不仅Michael Kors的股票受到影响,Coach和Kate Spade也遭遇股价下跌的困扰,分析师纷纷将三个轻奢品牌的评级下调至“减持”,更认为这些轻奢品牌的手袋已不适合精英消费者,价格设置更倾向于大众消费。2013年12月,仅39%的受访美国女性表示更喜欢Coach,而2013年11月时该数据为42%。

事实上,轻奢品牌的集体沦陷,原因不全在于品牌自身,整个时尚界至今已经遭受了至少3年的低迷困境,基本上每个品牌都面临过零售业寒冬的冲击,美元走强、旅游消费下滑以及消费行为极端化等问题至今仍就存在。此外,由于美国零售空间产能过剩,关店并不能帮助轻奢品牌,种种阻碍使得Coach、Michael Kors和Kate Spade的前进步伐愈发缓慢。

最先倒下的是Kate Spade。2006年,该品牌被同名创始人夫妇出售给美国高端连锁百货Neiman Marcus。进入21世纪后,尽管易主后的Kate Spade一直在努力尝试增加消费者对手袋和小皮具的需求,但收效甚微,更被迫关闭了副线Kate Spade Saturday和男装品牌 Jack Spade,以把重点放在核心品牌Kate Spade New York的发展。

由于产品缺乏新意,Kate Spade成为全球奢侈时尚行业大洗牌中的牺牲者

由于消费者到实体店购物频率减少,转移至网上购物,Kate Spade在美国百货门店的手袋销售也急剧下滑,品牌业绩大不如前,在对冲基金 Caerus Investors 的督促下,Kate Spade于2017年5月被Coach集团收购,从纽约证券交易所退市成为后者的全资子公司,Coach随后更名为“Tapestry”。

深有意味的是,Michael Kors也是Kate Spade的竞购者之一,当时还在与Coach争夺英国奢侈品牌Jimmy Choo。Coach拿下Kate Spade后,Michael Kors迅速用12亿美元将Jimmy Choo收入囊中,并于上个月正式更名为Capri集团,标志着美国轻奢市场已进入新的阶段。

▌ 收购容易经营难

花钱收购新品牌来刺激业绩增长,这是业界巨头的惯用手段,但真正的挑战在于接手后的管理和经营。

Tapestry集团在买下Kate Spade后保持品牌的独立运营,但更换了首席执行官和创意总监两个关键人物,先后任命Nicola Glass和Anna Bakst为新创意总监和首席执行官,并表示在后端供应链上会与Kate Spade共享Coach、Stuart Weitzman的资源以提升效率。

本月初,Nicola Glass在Kate Spade负责的首个2019春夏系列正式公布,一同发布的还有Kate Spade的全新形象和Logo。在新Logo中,Kate Spade去掉了此前最明显的标志“黑桃”,只保留了“Kate Spade New York”字样,未来“黑桃”元素会单独出现在产品设计和包装中,品牌主色调则确定为粉红色,辅助色为绿色。

为此,Kate Spade于近日清空了原有的官方图片,更换新的广告大片。Victor Luis 在最新财报中坦承,Kate Spade 业绩不佳与此前创意团队的设计缺乏新意有关,而Nicola Glass推出的新系列很好地传达了品牌“可爱、女性化”的DNA,部分新品上架后在市场中获得了积极的反响。

换了新创意总监和管理团队后的Kate Spade正以全新的形象重新投入市场

据悉,Kate Spade在减少促销活动的同时还计划大力扩张充满潜力的中国市场,预计今年会开设50至60家门店,并于1月16日邀请中国90后女演员孙怡出任大中华区品牌大使。汇丰银行消费者和零售研究全球联合主管 Erwan Rambourg预计,Kate Spade 的重组举措最快要到下个季度才能看到成效。

除Kate Spade外,Tapestry集团于2015年收购的Stuart Weitzman目前也陷入转型阵痛。在原创意总监Giovanni Morelli因不当行为离职后,该品牌于去年5月任命鞋履界资深人士Edmundo Castillo为其产品设计负责人,此前还任命来自Salvatore Ferragamo的Eraldo Polleto为首席执行官。1月23日,Stuart Weitzman宣布中国女演员杨幂为全球代言人。

相较之下,Capri集团给予了Jimmy Choo更高的自由度,在交易完成后Pierre Denis继续担任Jimmy Choo的首席执行官,Sandra Choi也继续担任创意总监,这在一定程度上为品牌留住了原有的消费群体。

图为Jimmy Choo与Off-White合作推出的鞋履产品

Pierre Deni表示,虽然Jimmy Choo以鞋履起家,但同时也提供配饰和皮具品类,并计划开发化妆品系列,于去年8月13日正式发售全新香水Fever。去年2月,Jimmy Choo以戴安娜王妃为灵感为Off-White 设计春季系列的鞋履,这也是首次由商业鞋履品牌与成衣设计师直接合作。有分析称Jimmy Choo正在遵循Louis Vuitton与Supreme 、Manolo Blahnik与Vetements的合作模式。

John Idol早前透露,Capri集团经营Jimmy Choo的宗旨是在维护原有消费者的基础上,吸引更多千禧一代消费者,重申该品牌将有潜力成为10亿美元的品牌,未来会加大对Jimmy Choo的战略投资力度,并扩大配饰业务。

现在看来,至少在业绩层面上Capri集团用12亿美元买下的Jimmy Choo的决定,对比Tapestry集团花了1倍价钱才拿下的Kate Spade更为明智。有分析认为,和美国品牌一旦流行起来就会迅速商业化的做法不同,Jimmy Choo和Versace等欧洲奢侈品牌更专注于长期的品牌耐心建设,这与Michael Kors一贯的模式恰好形成互补。

▌ 轻奢是个伪命题吗

奢侈品市场正出现两极分化趋势。随着Versace收购交易的达成,和新一轮震荡的开始,Capri集团和Tapestry集团正站在同一条起跑线上,二者向LVMH、开云集团发起挑战的野心愈发明显。

目前,Tapestry集团旗下品牌矩阵为定位奢侈高端的Coach、鞋履品牌Stuart Weitzman和走年轻路线的Kate Spade,Capri集团手中的牌则为Michael Kors、Jimmy Choo和Versace。

其中核心的Coach与Michael Kors至今仍处于转型期,业绩表现涨跌不定,Stuart Weitzman和Jimmy Choo两个鞋履品牌在遭遇运动风潮兴起的打击后,走向了两个相反的方向,一个因产品迟迟没有创新销售额不断下滑,另一个则通过与Off-White等潮流品牌合作推出新产品而收入大涨。

尽管Versace最新的销售数据还未归入Capri集团财报,但据早前数据显示,该品牌2017年销售额为6.86亿欧元,更由亏转盈录得净利润1500万欧元。品牌CEO Jonathan Akeroyd表示,经过2016年的低潮期和2017年的转型期后,Versace或很快实现年销售额10亿欧元的目标。

图为Michael Kors 2019年春夏广告大片

John Idol预计,在完成对Versace的收购后,Capri集团年收入有望达80亿美元

Victor Luis则透露,目前Coach、Kate Spade和Stuart Weitzman在供应链方面的资源整合已基本完成,未来将在现有基础上对各品牌进行营销和国际化扩张方面的再投资。对于竞争对手Capri集团,Victor Luis认为这对集团并未造成压力,Tapestry会继续寻求合适的收购对象。

尽管在体量上,现在的Capri集团和Tapestry集团与旗下拥有超过70个奢侈时尚品牌的LVMH和持有Gucci、Balenciaga和Saint Laurent三张王牌的开云集团依然无法相提并论,但Tapestry和Capri集团的出现于美国奢侈时尚行业而言已是一大突破,意味着以二者为代表的美国奢侈时尚势力在加速崛起,轻奢侈的市场概念也正在消解。

有分析指出,为了刺激收入增长,Capri和Tapestry集团的收购军备战会继续打响,现在业界已经指出了这两家集团的一些潜在收购对象,其中许多公司来自欧洲,行业分析师提到的配饰品牌包括意大利的 Furla 、法国的 Longchamp等,这二者都是家族企业,拥有强劲的增长业绩并且店铺遍布全球各地,而从事奢侈品业务的银行家还提到了英国另一个传统品牌 Mulberry。

John Idol曾坦承,对于Michael Kors来说,收购Jimmy Choo等品牌是集团构建“美国LVMH”大计划中的一部分,未来会继续关注充满个性、潜力并具有国际化视野的时尚品牌。

Victor Luis认为,Kate Spade的利润最终可与Coach保持同步,预计截至2019年6月的财年,Kate Spade将贡献1亿美元至1.15亿美元的利润。 对于未来的发展,Victor Luis强调正如新名字“Tapestry”的寓意,集团将不再限于服饰领域。

至此 ,“美国LVMH”似乎已呼之欲出,不过Luca Solca却指出建立“美国LVMH”的可能性极小,他认为即使包括Capri、Tapestry在内的四大美国轻奢集团合并市值也无法与欧洲奢侈品巨头相匹敌,而众多传统欧洲奢侈品牌已开始展开自救且渐显成效。

与此同时,Tory Burch、Rebecca Minkoff等第二梯队的轻奢品牌也在加速崛起,据悉前者公司的估值自2009年起已翻了7倍,这给Coach和Michael Kors两个品牌的未来发展增添了更多不确定性。

不过,美国奢侈品巨头需要面对的另一大困境或许来源于经济环境的影响。据女装日报援引匿名分析师称,美国还将有更多的时尚零售商申请破产保护,该分析师续指,尽管线上销售有所提升,有助于抵消实体店销售下滑的影响,但也降低了消费者的冲动购物。

有报告显示,消费者在网上购物更具有目的性,促销活动或免运费等福利也进一步对盈利造成压力。时尚商业快讯早前报道,尽管假日销售创新高,但由于美国减税措施效果减退,货币、财政政策存在不确定性,以及贸易摩擦的负面影响,美国去年12月消费者信心指数再度下降至128.1。

正如LVMH老板Bernard Arnault早前预测,自从特朗普当选美国总统后保护主义崛起正成为困扰奢侈时尚零售的重要威胁,在愈发复杂的全球市场竞争中,品牌必须变得更加鲜明、更加锐化、更有辨识度才能持续保持吸引力。

值得警惕的是,随着市场越来越拥挤,没有突出特点、不能让消费者知道它们代表什么的轻奢侈品牌更难获取消费者有限的注意力。进一步说,消费者当下需要的是性价比极高的品牌,但不是所谓的“中档”奢侈品牌,轻奢侈看起来是一个伪命题,从近2年的疯狂收购来看,轻奢侈巨头们也正在修正错误的业务模式。