真正让Nike和adidas睡不着觉的是,永远都有下一个lululemon出现,下一个lululemon跟上也是必然

作者 | Drizzie

过去几年,行业黑马lululemon成为了Nike和adidas的噩梦。

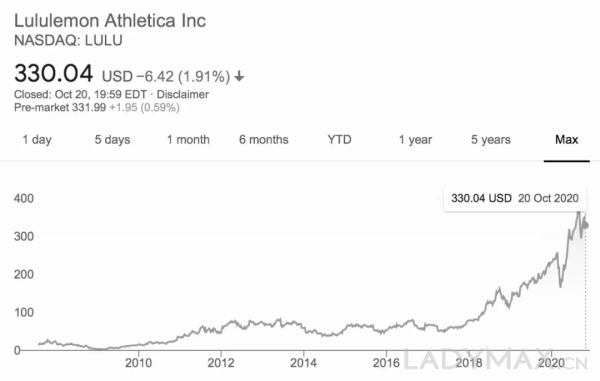

靠卖千元瑜伽裤,加拿大瑜伽服饰品牌lululemon最近一年市值几乎翻倍至430亿美元,而在一年前仅有250亿美元,引发行业关注,而曾经的第三名Under Armour市值仅剩57亿美元。

一度强势的美国品牌Under Armour从2015年的巅峰开始走下坡路,而正当运动巨头Nike和adidas暗自庆幸逼退了咄咄逼人的第三名时,lululemon就从不知道什么地方冒了出来,让还没回过味来的两大巨头瞬间陷入被动。

Nike和adidas做梦也想不到,lululemon只用了两年时间就威胁到了它们的主导地位。而在这几年间,两大巨头都不好过。先是靠一双小白鞋翻身的adidas步步紧逼Nike,接着Nike内部发生巨大人事震荡,公司对女性的忽视引发集体声讨,随后Nike艰难挺过危机,疫情后股价迎来暴涨,高歌猛进的adidas却走到十字路口,进入后劲不足的疲乏期。

大企业内耗和巨头之争极其耗费精力,使得Nike和adidas谁也没有在最初防住lululemon。等到现在Nike再去争取lululemon靠瑜伽裤积累的忠实女性市场,就颇为吃力了,毕竟第一印象或首因效应是市场营销学的常识。

2018年以前,lululemon在资本市场上的表现平平无奇,这个1998年创立的品牌于2007年在美国和加拿大上市,据守瑜伽服饰的细分市场。但是到了2018年,事情的发展开始令人惊讶,lululemon不仅股价急剧攀升,在社交媒体上的讨论也开始变得滚烫。

如果说那个时候,各大机构的分析师才刚刚试图将lululemon与Nike、adidas放在一起讨论,那么如今lululemon成为第三大运动品牌已经成为现实。可以肯定的是,年轻的lululemon花了更少的时间达到了巨头的高度。作为参考,adidas于1949年创立,Nike则于1964年创立。

年轻的lululemon花了更少的时间达到了巨头的高度

这背后是资本和互联网的力量。它可以在短时间内制造疯狂,让所有人一夜间认识品牌,让其完成以往几十年才能完成的扩张。像特斯拉一样,这些企业的特征是以创新变革直接打击传统品牌。

它们的思路完全跳脱出了传统运动行业的路径,这样的不可预测性最具想象力,也最让传统巨头恐慌。例如lululemon的第一笔收购,竟是个卖镜子的公司。依靠对用户生活方式的渗透,消费品牌希望模糊与科技公司的界限。

当然,没人可以保证lululemon能像adidas和Nike这样的传统运动巨头一样常青,创立时间相仿的Under Armour经历过同样的大起大落。

但真正让Nike和adidas睡不着觉的是,永远都有下一个lululemon出现,下一个lululemon跟上也是必然。

根据lululemon的经验来看,任何有潜力的小品牌都有可能快速壮大,但是等到资本把真正这些新兴品牌养大、“破圈”了再去狙击,早就为时已晚。

人们在新兴环保运动品牌Allbirds身上嗅到了与lululemon相似的气息。

据时尚商业快讯,Allbirds上个月已完成由美国投资公司Franklin Templeton领投的1亿美元E轮融资,最新估值达到17亿美元。2018年Allbirds曾宣布完成5000万美元的C轮融资,当时的估值为14亿美元。

Allbirds从众筹网站Kickstarter起家,成立仅四年就成长为独角兽企业。据Axios报道,该品牌2018年收入大约为1.5亿美元。Rakuten Intelligence估计,Allbirds的收入在2018年至2019年期间增长了48%,其消费者在2019年平均购买了1.7件商品,意味着Allbirds在2019年收入可能达到2.22亿美元。这与lululemon 2007年上市前一个财年的收入1.49亿美元不相上下。

与lululemon拥有明星产品Align瑜伽裤一样,Allbirds靠一双羊毛鞋打响名声。

创始人Tim Brown是前新西兰足球国家队成员,新西兰盛产羊毛,但从来没人把羊毛材质运用到运动鞋上。他找来另一位创始人Joey Zwillinger,他是一名可再生材料专家。二人瞄准了一个细分领域,虽然运动鞋科技的比拼十分胶着,但当前在休闲鞋上加大研发力度的品牌并不多。

与lululemon拥有明星产品Align瑜伽裤一样,Allbirds靠一双羊毛鞋打响名声

在材料创新上,注重生活方式的美国休闲鞋消费者当前最关心材料是否环保。据品牌称,Allbirds羊毛系列比使用合成材料节省了60%的能源,桉树系列则节省了95%的水资源,砍掉一半碳排放。“SweetFoamTM”的鞋底材料是由巴西甘蔗加工而成,就连鞋带也是由塑料瓶回收制成。

羊毛打造的舒适感和中产消费者青睐的可持续发展理念,使得“羊毛鞋”Wool Runners一下子击中了对产品极致挑剔的美国硅谷圈,包括谷歌联合创始人Larry Page和苹果CEO库克Timothy Cook等。众多科技领袖更是在社交媒体Snapchat与Twitter上为Allbirds亲自带货。演员Leonardo DiCaprio和NBA球星安德烈·伊戈达拉更直接成为了品牌投资人。

这背后是新兴科技企业的兴起,导致工作和生活场景融合,消费者的着装习惯发生改变,对舒适度和产品多场景适应能力的追求提升。更重要的是,与追求时尚款式的那批消费者不同,上述的这些人往往对材料革命高度迷恋。

lululemon也是依靠LUON专利面料、Slivere scent防臭技术等,才达到柔软舒适服帖、“穿了像没穿一样”的用户体验。也就是说,尽管lululemon效应多少包含着中产阶层的身份认同泡沫,但是这种令人上瘾的穿着体验也是成功的关键一环。

名人效应以小众撬动大众,让Allbirds的影响力继续从小部分意见领袖扩散到普罗大众。品牌采取DTC直接面向消费者的商业模式,从线上起家逐步向线下扩张,通过用户数据的采集和反馈与消费者达成互动,并热衷于社交媒体平台和消费者社群的经营。

因此,在品牌成立的两年内初出茅庐的Allbirds就在几乎不花钱请明星代言的情况下,卖出了超过100万双鞋子。

这样的情形同样似曾相识。与Nike和adidas等传统运动品牌豪掷重金做广告不同,lululemon也是靠社群运营这一低成本方式建立了忠实消费群体,并与巨头形成力量抗衡。

lululemon创始人Chip Wilson从早期就开始选择与全球各地的瑜伽教练或健身教练合作,邀请他们担任品牌大使。凭借这一创新推广模式,以及赞助社区瑜伽课程,lululemon多年来积累了规模庞大的粉丝,这样的传统一直延续到今天。

lululemon和Allbirds都是靠口碑效应这一低成本方式建立了忠实消费群体

在大众市场火了之后,Allbirds和lululemon的发展路径十分相似,都是集中精力扩充品类。

lululemon是在女性市场的基础上开始发力男性市场,去年推出了首个男装时尚品牌lululemon x Robert Geller。同时lululemon往更高价格带试探,推出奢侈品牌Lab。Lab的设计以极简主义为主,包括男装系列、女装系列以及少部分中性服饰,剪裁较lululemon更加宽松简约。

品牌早前推出的首个个人护理产品系列也表现良好,均配合日常运动场景使用。有分析人士认为,该系列的推出有可能进一步拉高lululemon的整体毛利率,毕竟美妆行业的毛利率通常高于服饰。

Allbirds也不甘于只做一个休闲鞋品牌。

今年年初,Allbirds开始售卖功能性内衣。紧接着在5月,Allbirds刚刚推出了首个功能性跑鞋Dasher系列,标志着这个休闲鞋品牌正式布局竞争激烈的专业运动市场,或欲与Nike等巨头分一杯羹。此前就有业界人士指出,Allbirds羊毛运动鞋的定价是95美元一双,与Nike、adidas等品牌运动鞋在美国处于同一价格区间,因此它们之间存在竞争。

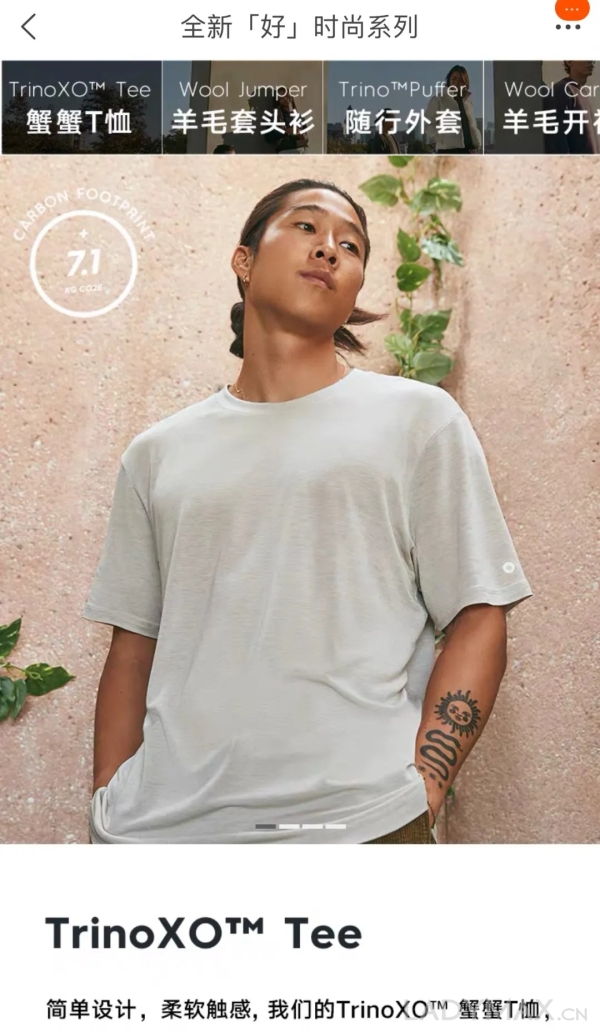

最新消息是Allbirds正式涉足服饰领域,首个服饰已于10月20日正式上线,包括T恤、羊毛套头线衣、羊毛开衫和羊毛防风外套共四款服装。与运动鞋产品一样,这个以“全新绿科技”冠名的系列也突出了高科技可持续材料,尤其是其中一款以蟹壳制成的T恤引发了社交媒体关注。

Allbirds近期涉足服饰领域,推出了四款服装

对冲基金管理人、拥有20万粉丝的微博意见领袖张潇雨就在个人微博@VicodinXYZ上写道,“Allbirds终于出衣服了,弥补了lululemon一直没有黑T恤的意涵。这下衣橱里又可以搞十件一样的了。另外这衣服里有蟹壳成分(中文名居然叫蟹蟹T恤),我觉得爱搞材料学的服装品牌都是好品牌,lululemon、Patagonia和优衣库都是如此。”

Allbirds去年进入中国市场,开设品牌官网和微信小程序商城,进驻天猫和京东,并在北京、上海、广州和成都开设了四家店。除此以外没有进行太多广告宣传。

可以看出,Allbirds在中国也是遵循着通过“超级用户”自发扩散的道路,帮助品牌冷启动。张潇雨拥有极高粉丝粘度,他发起的“得意忘形”线上和线下社群遍布各大主要城市,成员不计其数。

尽管有分析认为,在美国受欢迎的可持续生活方式在中国市场依然略显超前。但Tim Brown在接受采访时认为,上海在消费习惯和行为已经与纽约相当类似,当中国已经有这样一群人出现时,Allbirds对中国市场持乐观态度。

Tim Brown说,“我们的目标绝不仅仅是一家羊毛运动鞋公司。”两个此前的背景与鞋类没有直接关联的创始人,为Allbirds设定的必然不是传统运动品牌的路径。这也是为什么Allbirds被认为是鞋子中的特斯拉,而特斯拉不只是一家汽车公司。正如优衣库柳井正说,“优衣库从本质上来说并不是一家服装制造企业,而是一家技术公司,优衣库唯一的竞争对手是苹果,而不是 Gap 。”

如今的消费市场已经不严格以品类区分,更多是以技术为壁垒的科技公司之间的较量。资本为它们的理想买单,快速试错和实现,完成从0到1到100的过程。传统品牌要防的不是N个lululemon,更应该看到背后的市场趋势。

疫情后Nike的坚挺正来源于此。今年以来,Nike股价逆势上涨了接近30%。《巴伦周刊》中文版认为,市场给予耐克的估值已不再基于对传统消费品公司或运动品牌的估值逻辑,而是在Nike实施直接面向消费者策略即DTC的战略转型之后,将其视为一家仍在继续加速转型的数字化平台公司。

根据投行Piper Sandler最新公布的一份针对美国青少年的半年度调查,Nike连续十年位居第一服装品牌,它甚至扩大了对竞争对手的领先地位,市场份额猛增27%,比去年同期增长了4个百分点。

在受访者最喜欢的零售商中,亚马逊排第一,Nike排第三。传统运动品牌真正的对手是谁,一目了然。