为缓解通货膨胀压力,今年初Zara将早春系列产品价格提高了5%或更多

作者 | 周惠宁

经过疫情三年的冲击,快时尚巨头之争越来越激烈。

据时尚商业快讯,西班牙快时尚Zara母公司Inditex集团和瑞典快时尚巨头H&M都选择在今日公布最新业绩数据。这是Inditex集团被创始人二代接管后的首份年度成绩单,H&M更是早在2020年就完成二代接班,此次是两个接班人的正面交锋。

在截至1月31日的12个月内,Inditex集团销售额同比大涨17.5%至326亿欧元,基本符合分析预期,按固定汇率计算大涨18%,与疫情前的2019年相比增长15%,毛利率为57%,净利润大涨27%至41亿欧元。

即便在最困难的第四季度,Inditex集团销售额依然实现13.3%的增长至95.14亿欧元,毛利率为52.8%,净利润大涨39%至10.37亿欧元。

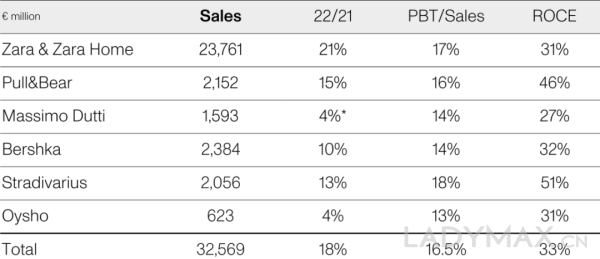

按品牌分,核心品牌Zara和Zara Home去年销售额大涨21%至237.6亿欧元,Pull&Bear大涨15%至21.52亿欧元,Massimo Dutti增长4%至15.93亿欧元,Bershka和Stradivarius分别增长10%和13%至23.84亿欧元和20.56亿欧元,Oysho销售额增长4%至6.23亿欧元。

图为Indite集团旗下品牌去年全年主要业绩数据

Inditex集团在财报中透露,旗下品牌在所有关键市场的销售额均实现增长,美国成为第二大市场,电商收入则录得78亿欧元,创历史新高。据欧洲跨境贸易CCE数据显示,Inditex集团以6.2%的占比成为欧洲线上占比最高的服饰集团,引发行业的高度关注。

截至报告期末,Inditex集团在全球213个国家和地区拥有5815家门店,较上一年净减少662家。

另据H&M发布的第一季度业绩报告,在截至2月底的三个月内集团销售额同比增长12%至548.72亿瑞典克朗,按固定汇率计算增长3%,除去俄罗斯和乌克兰地区业绩后的销售额同比大涨16%,按固定汇率计算增长7%,盈利数据则暂未披露。

财报发布后,Inditex集团股价大跌5.04%至27.7欧元,自今年以来累计增长逾8%,最新市值为864亿欧元,H&M股价也大跌逾9%至122.14瑞典克朗,今年以来累计增长近5%,市值约为1784亿瑞典克朗约合159亿欧元。

深有意味的是,在过去一年,Zara和H&M都对产品售价进行了不同幅度的上调来抵消成本增长造成的部分压力,而目前看来,Zara把成本压力转嫁给消费者的能力明显高于H&M。

德意志银行、瑞银和加拿大皇家银行的分析师调查发现,今年初Zara将早春系列产品价格提高了5%或更多,以缓解通货膨胀,净利润的持续大涨证明此举并未抑制消费者对其服装的需求,代表Zara目标受众对价格的敏感度较低。

Refinitiv分析师的另一项调查则显示,H&M在过去几个季度也提高了价格,但在截至去年11月的三个月内,H&M营业利润较上一年的62.6亿瑞典克朗暴跌87%至8.2亿瑞典克朗,远不及分析师预期。

首席执行官Helena Helmersson在年初接受访问时解释道,为了留住对价格敏感的消费者,集团并未将成本上涨完全转嫁给消费者,而是承担了部分成本,才会出现利润受损的情况。

此外,H&M旗下品牌大部分供应链位于亚洲,疫情的发生令运输成本飙升,也让集团处于不利地位。在这一问题上,Inditex集团做法更为明智,过去两年不断对旗下供应链网络进行调整,逐渐把近一半供应商替换为总部附近的工厂,从而把握主动权,提高生产效率。

Inditex集团创始人Amancio Ortega名下公司Pontegadea还有意出资9.05亿美元收购亚马逊、联邦快递在美国租用的几个仓库,去年该公司还先后斥资3500万美元和1.48亿美元买下威斯康星州和宾夕法尼亚州的另外两个配送中心。

不过路透社分析师认为,2023年对Inditex集团来说也将充满挑战,特别是在为西班牙本土市场员工涨薪20%后,运营成本将变得更高。Inditex集团在177个国家拥有约16.5万名员工,有三分之一的员工在西班牙。据西班牙工会透露,Inditex集团还同意在未来三年内根据通货膨胀率继续提升员工工资。

鉴于运营成本上涨成为必然,Zara选择坚定走高端化和本土化路线,背后推手是去年4月正式成为集团董事长的创始人Amancio Ortega女儿Marta Ortega。

Marta Ortega自小就对时尚有着自己的独特见解,在正式上任前,她就一直致力于打破传统时尚与大众服装之间的隔阂。在她眼中,高端时尚与高街时尚、 过去与现在、技术与时尚、艺术与功能之间架起一座桥梁非常重要,而这正是她想要把Zara打造成的角色。

在Marta Ortega的引导下,Zara通过与Steven Meisel、Fabien Baron、Karl Templer 和Luca Guadagnino等创意人士进行广告合作不断提升自身的时尚度,并亲自监督了Zara 2018年限量版SRPLS高端系列的发布。

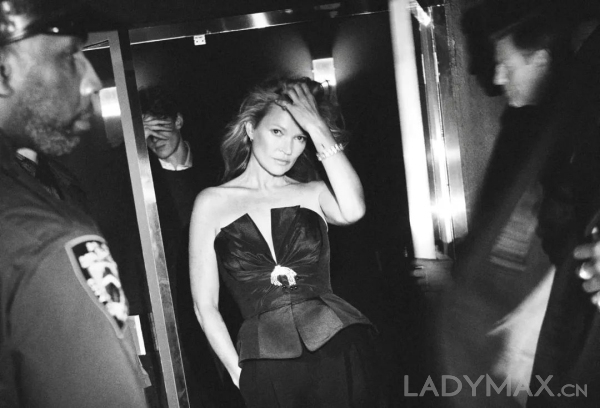

去年7月,Zara发布了由超模Kate Moss出镜拍摄的Zara SRPLS全新广告大片。Zara还推出了以工艺为核心的Zara Atelier系列,以及与奢侈品牌Bally新创意总监Rhuigi Villaseñor推出的新品牌Redesigning Human Uniform(简称“RHU”)。

为把握各主要市场的本土消费者,Zara还通过联名策略进行有针对性的渗透。

去年5月,Zara与真人秀明星Khloé Kardashian创立的品牌Good American合作,推出限量联名系列,产品以多款式和多尺码的牛仔裤为主,价格在25美元至90美元之间不等。

Zara和韩国潮牌Ader Error去年底的再续前缘也引发广泛关注。该系列名为“CYCLE A TO Z”的新系列取双方品牌首字母作为起始,寓意“始末轮回”,同时呼应了去年底第一次合作主题“AZ COLLECTION”。

在去年初与中国设计师SUSAN FANG成功合作的基础上,今年1月初Zara牵手另一中国设计师品牌CALVINLUO推出联名系列。CALVINLUO被业内人士认为是近年来发展最迅速,也最具备商业化潜力的中国设计师品牌。

ZARA曾向微信公众号LADYMAX表示,在过去的几年里,中国已经成为时尚和零售趋势的一个持续来源,也参与着全球趋势的变化。中国人才和中国的潮流已经在全球时尚舞台上涌现,他们出色的本土设计融合了前沿的观点。

在零售网络上,Zara也不再推崇大卖场式门店,而是把重点放在高质量的门店上,使门店更加集成化、数字化和具备体验感。

去年8月,Zara接连在上海瑞虹天地太阳宫以及武汉汉街开设全新概念店铺,两家门店同时配备了先进的零售科技及自助收银设备,旨在为当地顾客带来全新的线上线下整合的可持续购物体验。

ZARA在过去几年间开启了一轮高端化、年轻化的形象升级调整

同样面临成本增加压力的H&M选择了另外的一条路径。和Inditex集团一样,H&M集团去年底也在工会的敦促下承诺向加入集团至少1年的西班牙店员每人发放500欧元奖金,工作至少半年的员工也可获得250欧元的补贴,以应对随着货币通胀高涨的生活成本。

为提升盈利能力,H&M选择对内部开刀。作为成本削减计划的一部分,H&M在第四季度已裁员1500人,最新员工总数约为15.5万,重组费用为8亿瑞典克朗约合7323万欧元。

去年11月,H&M还关闭了五分之一的英国门店,并对伦敦摄政街的门店进行改造,引入服装租赁和美容吧,消费者将可以在店内租用女装、男装和派对服装,包括西装、连衣裙和配饰。

与此同时,H&M也在重启联名战略,宣布将与法国设计师品牌Mugler推出合作系列,由Mugler创意总监Casey Cadwallader主导创意,系列产品将于今年春季在线上和指定商店发售。另有消息人士透露,H&M 还计划在今年晚些时候与Puig集团旗下时装品牌Paco Rabanne进行第二次设计师合作。

H&M将与法国设计师品牌Mugler推出合作系列

在可持续时尚方面,H&M于周二与美国二手服饰零售平台ThredUp达成合作,推出了一项转售计划,将为ThredUp提供大约3万件服装产品。H&M北美可持续发展负责人Abigail Kammerzell表示,该合作是集团可持续发展战略的一部分。此前品牌还推出了一个用回收材料制成的牛仔系列,并会向捐赠旧衣的消费者提供优惠券。

需要警惕的是,螳螂捕蝉,黄雀在后。

在巴克莱银行零售行业分析师Nicolas Champ看来,比起Zara,试图留住价格敏感消费者的H&M现在更主要的竞争对手是SHEIN。

SHEIN由许仰天于2008年在南京创立,主营业务为在线销售廉价服装、美妆和生活方式产品,通过大数据预测用户需求和当季流行趋势,每日上新的SKU达5000至6000款,存货周转天数为30天左右,效率远远超过高度依赖线下渠道的H&M和Zara,二者去年的周转天数分别为138天和92天。

过去三年,SHEIN的业绩呈爆发式增长,2020年其GMV首超100亿美元,增速达250%,2021增速虽放缓至60%,但也录得200亿美元,将其它传统快时尚品牌远远抛在身后。SHEIN估值的攀升更是与Zara、H&M在全球市场的节节败退互为镜像。

SHEIN今年初直言,公司的目标是在2025年实现年收入585亿美元,高于去年的227亿美元,这将超过H&M和Zara现有的年销售额总和。但在分析师看来,SHEIN要想做到真正意义上赶超Zara和H&M仍十分困难,除非SHEIN能在未来两年内大幅提升平台用户的重复购买率,让消费者愿意不断为范围更广、价格更高的产品买单。

为实现这一目标,过去一年SHEIN已开始了紧锣密鼓的布局,并逐渐从线上走到线下。

去年11月,SHEIN在日本东京Car Street开设全球首家永久门店,该店占地面积201平方米,共两层,拥有三个试衣间、一个拍照打卡位以及一个“扭蛋机”,主要发售适合日本的时尚和生活方式产品,包括女装、男装、家居用品、童装、美妆以及配饰、鞋履等产品。

图为SHEIN在东京原宿开设的全球首家实体店

SHEIN还计划今年在巴西开设五家快闪店,第一家快闪店将于年初在贝洛奥里藏特开设,其他四个城市和具体开放日期尚未确定。SHEIN表示,快闪店项目是为了加强品牌在巴西市场的存在感,以进一步提升影响力。

为提升顾客忠诚度,SHEIN近期还开始在美国试水会员制,推出“SHEIN CLUB”。据介绍,SHEIN美国用户每季度只需要支付6.99美元,就可享受逾10万件商品专属95折优惠以及其他折扣,未来该制度会逐渐推广至全球其他市场。

在供应链方面,SHEIN计划投资1500万美元升级供应链中的数百家工厂,以进一步提升自身的软实力。该投资是一个为期三到四年的项目,重点是对其供应商工厂进行物理方面的升级,预计今年年底将完成30多个,到2023年底将完成100个,四年内将达到300个。

而SHEIN并非完全无敌。随着阿里巴巴、抖音和拼多多等互联网巨头的入局,SHEIN的市场份额已被蚕食,亟需制定更大胆和创新的举措来守住市场份额。

有报道称,SHEIN将在本月进行一轮融资,融资规模约为20亿美元,对该平台的估值约为640亿美元,较峰值1000亿美元下降逾三分之一。另有消息人士透露,目前Temu美国包裹数已经超过SHEIN。

据Sensor Tower数据显示,去年9月上线以来,Temu在美国市场的安装量已达到1080万次,成为美国市场全类别下载量最高的App,被视为SHEIN的劲敌之一。

另有业内人士指出,虽然Temu还远没到可以和SHEIN相提并论的地步,但正如当初SHEIN追赶Zara、H&M一样,人们永远想不到新独角兽的成长速度可以有多吓人。过去短短两个月内,Temu的触角已伸至加拿大、澳大利亚和新西兰,本月底还将发力英国市场。

Zara同样无法掉以轻心。在高端赛道,这个快时尚巨头正面临着一个强势归来的对手,即同样诞生于西班牙的快时尚品牌Mango。

数据显示,Mango 2022年销售额同比大涨20.3%至26.9亿欧元,较2019年也大涨13.2%,是品牌自1984年创立以来最高的年销售额,毛利率为56.9%,净利润大涨20.9%至8110万欧元。

Mango首席执行官Toni Ruiz透露,女装仍然是Mango最赚钱的品类,去年首次突破20亿欧元,男装业务也大涨300%至2亿欧元。随着业绩重回增长轨道,此前Mango预计2022年会在全球开设约270家新店,令总数增至2600家。

另一服饰巨头优衣库则已慢慢淡出快时尚的竞争舞台。在把重心放在基础款和科技面料上后,优衣库近年来的业绩表现趋稳。在截至去年11月底的三个月内,优衣库母公司迅销集团营收同比大涨14.2%至7163.93亿日元,营业利润为1170.77亿日元,净利润下跌9%至850.74亿日元。

整体来看,随着全球消费者需求的变化,以及超快时尚电商的冲击,曾经以速度快、品类全和价格低为卖点的“快时尚巨头”在近五年来普遍经历了一轮战略转型。

但是价格战和速度战没有尽头,提升原创能力、塑造品牌性格、培养消费者对品牌的忠诚度才是快时尚的出路。

一年前退出Inditex集团的Pablo Isla日前在接受《金融时报》采访时坦言,Inditex集团最大的优势就是能一直保持灵活性,“在残酷的商场,一家企业的成功不仅仅因为商业模式,更重要的是执行力,盲目复制另一家公司的商业模式是几乎不可能成功的。”不过他拒绝对Marta Ortega接管后的表现作出评价。

Zara与H&M正面交锋,没有赢家。