当下的Gucci需要应对奢侈品行业放缓和内部动荡的双重挑战

作者 | 周惠宁

奢侈品行业的三年繁荣周期来到转折点。

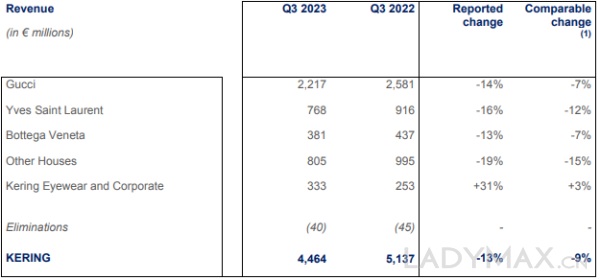

据时尚商业快讯,在截至9月30日的第三季度,开云集团销售额按固定汇率计算下跌9%至44.64亿欧元,按即时汇率计算大跌13%,远不及分析师预期,为疫情恢复后首次下跌。前三季度,该集团销售额同比下跌2%至145.99亿欧元。

按品牌分,失速已久的核心品牌Gucci收入大跌7%至22.17亿欧元,按即时汇率计算大跌14%,较第二季度的下跌3%进一步扩大。按渠道分,Gucci直营零售销售额同比下降7%,批发收入则大跌17%。

期内,Gucci直营零售业务在日本的表现最为强劲,可比销售额实现32%的增长,中国所在的亚太其他地区下跌3%,这意味着Gucci在中国市场份额也正在下跌。欧洲和北美市场则分别下跌5%和22%,美国市场已经连续多个季度成为该品牌的市场重灾区。

为寻求中国市场增长,Gucci于7月入驻京东开设官方旗舰店,发售男女装成衣、配饰、手袋、鞋履以及童装等全系列产品,并打通京东货品与线下门店货品,以提升效率,进一步优化线上线下的门店管理。

图为开云集团第三季度主要业绩数据

此前取代Gucci成为增长引擎的现金奶牛Saint Laurent销售额大跌12%至7.68亿欧元,按即时汇率计算大跌16%,直营零售业务下跌4%,批发业务大跌38%,各地区表现差异明显。开云集团表示,这一现象与品牌连续多年高速增长导致基数较高有关。

Bottega Veneta销售额减少7%至3.8亿欧元,按即时汇率计算大跌13%,直营零售收入同比下跌2%,批发收入大跌30%。期内,该品牌在欧洲的零售销售额下跌5%,中国所在的亚太其他地区下跌6%,在北美、日本和全球其他地区则录得2%、12%和7%的增长。

其它部门销售额大跌15%至8.05亿欧元,按即时汇率计算大跌19%,期内Balenciaga在不同地区的表现出现两极分化,Alexander McQueen业绩增长也放缓,Brioni销售额则得益于定制服装和休闲服饰产品需求复苏而实现增长,高端珠宝品牌宝诗龙和Pomellato维持稳定增长。

得益于全球旅游的复苏,Kering Eyewear成为期内开云集团唯一一个实现增长的部门,收入增长3%至3.33亿欧元,按即时汇率计算大涨31%,主要受光学眼镜产品销量增长推动。

开云集团副首席执行官Jean-Marc Duplaix在财报后的电话会议中坦承,第三季度旗下品牌的表现令人失望,特别是Gucci的持续低迷,他预计该品牌今年的利润率将下降200个基点。过往数据显示,开云集团营业利润的三分之二由Gucci贡献。

值得关注的是,Gucci在今年先后更换了创意总监和首席执行官,正处于变革的关键节点。新创意总监Sabato De Sarno负责的首个系列已于9月发布,业内评价两极分化,也没有出现爆款单品,系列产品要到明年1月才会上架发售。

有业内人士指出,Sabato De Sarno面临的难题比当年Alessandro Michele所面对的情况更加复杂。

2015年的Gucci处于业绩触底后的拐点,且其它主要奢侈品牌仍在增长轨道,行业氛围尚属积极,消费者对于奢侈品的渴望处于高点。而经过疫情后的报复性消费后,消费者正重新回归冷静,当下的Gucci需要应对奢侈品行业放缓和内部动荡的双重挑战。

Saint Laurent、Bottega Veneta等品牌的集体失势让Gucci的处境更加艰难,开云集团当务之急是要重新激发旗下品牌的增长动力,耐心和耐力有限。

Jean-Marc Duplaix直言,投资者不应指望开云集团2024年的利润率会有所改善,集团计划进行更多投资以保证关键品牌的未来增长。今年以来,该集团已先后斥资17亿欧元和35亿欧元拿下Valentino 30%的股份和高端香水品牌Creed控股权。

另据意大利媒体消息,开云集团还计划收购米兰珠宝品牌Vhernier 49%股权。Vhernier于1984年创立,以独特设计和不同寻常的材质制成的高端珠宝闻名。

《华尔街日报》分析师Nick Kostov今年初就指出,开云集团正处于尴尬的状况中,旗下虽然不乏Gucci、Saint Laurent和Bottega Veneta等有实力的奢侈品牌,但面对市值达4000亿欧元的LVMH,唯一能迎头赶上的方式是收购新品牌。

实际上,业内对于开云集团的黯淡表现早已预见,在奢侈品行业第三季度业绩报告出炉前夕,市场氛围明显不如以往般积极。这意味着,投资者开始谨慎看待欧洲奢侈品股票,对欧洲奢侈品股的前景产生质疑。

Valentino董事长Rachid Mohamed Rachid在最新采访中指出,虽然疫情后全球各地迎来大量游客的回归,但旅游消费已经发生很大的变化,人们更愿意把钱花在酒店等体验项目上,而不是购物。

消费者层面传出的讯号也在不断敲响奢侈品行业警钟。市场调查报告显示,美国9月消费者信心继续恶化,程度远超预期,表明一年内可能出现经济衰退。随着10月开始恢复偿还贷款,美国消费者每月支出可能会减少多达90亿美元。

欧洲市场同样经历通胀加剧的挑战。自去年7月开启加息进程以来,欧洲央行已连续十次加息。伯恩斯坦一份报告发现,今年巴黎奢侈品购物胜地蒙田大道的门店客流量低于去年水平,大部分门店的客流量都不及此前。

在中国市场,消费者的动力也愈发不足,爱马仕和Chanel等奢侈品牌门店门口大排长龙的盛况在疫情后并未能得到延续。Raymond James分析师Rick Patel发现,与美国消费者相比,中国消费者在疫情后的表现甚至显得更加谨慎。

基于大环境的低落情绪,美国银行分析师在一份研究报告中预计,欧洲奢侈品公司第三季度的收入增长将放缓,按固定汇率计算,该行业收入平均增幅约为5%,不同公司的收入增幅会有很大差异。

最先公布成绩单的是全球最大奢侈品集团LVMH,该巨头第三季度表现销售额仅增长1%至199.6亿欧元,远不及分析师预期的210亿欧元,LV和Dior所在的时装皮具有机收入增幅从上一季度的21%骤降至9%,为近两年来最差表现。

爱马仕虽然延续双位数的增长态势,销售额按固定汇率计算同比大涨15.6%至33.7亿欧元,但较第二季度27.5%的增速和上年同期32.5%的增速明显放缓。

目前看来,第三季度奢侈品行业低迷的基调已成定局。对于2023财年全年,Jean-Marc Duplaix持谨慎态度,强调开云集团业绩表现在短期内不太可能复苏,明年的利润率会继续承压。

自今年以来,开云集团股价累计下跌近16%,最新市值约为500亿欧元。