集团首席执行官Jean-Paul Agon特别强调,高端化妆品的销量暴涨主要得益于中国消费者的强劲购买力

作者 | 周惠宁

摆脱The Body Shop这个包袱后,全球最大美妆零售集团欧莱雅开始加速奔跑。

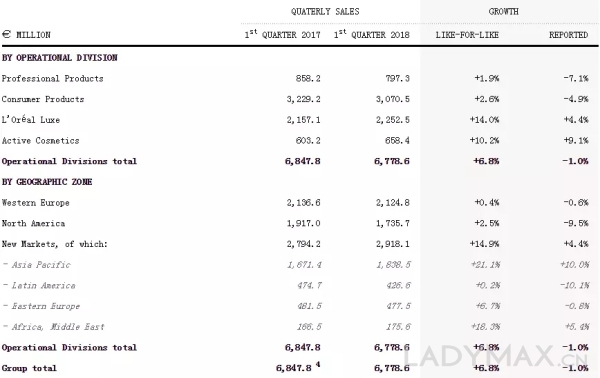

据欧莱雅集团(OR.EPA)昨日发布的第一季度财报数据显示,在截至3月31日的三个月内,其销售额受货币汇率波动负面影响,同比下跌1%至67.8亿欧元,有机增长则录得6.8%。期内集团旗下所有部门均录得增长,特别是兰蔻、YSL、Giorgio Armani和契尔氏等高端品牌,平均增幅超过10%。

集团于去年9月7日正式完成The Body Shop价值10亿欧元的出售交易,此后的财报中不再包含The Body Shop销售数据。据数据显示,去年第一季度The Body Shop的销售额达1.97亿欧元。

图为欧莱雅集团第一季度主要业绩数据

按部门分:

欧莱雅奢侈部门销售额同比增长4.4%至22.52亿欧元,占总收入的 33.2%,有机收入增幅达14%,除高端彩妆护肤产品销量强劲外,集团第一季度与David Beckham推出的House99等新品牌也获得消费者的积极响应,此外还受到中国内地及香港地区的旅游零售渠道业绩显著增长的推动;

专业产品部门销售额同比下跌7.1%至7.97亿欧元,占总收入的11.7%,有机收入增幅为1.9%,其中护发类产品销售表现最好的品牌分别为 Kérastase 和 Aura Botanica,染发类产品Redken的销售额也录得强劲增长;

消费品部门销售额同比下跌4.9%至32.29亿欧元,占总收入的47.6%,有机收入增幅为2.9%,其中巴黎欧莱雅新推出的Color Riche Shine唇膏以及护肤品特别受中国和美国消费者的追捧;

活性化妆品部门销售额同比增长9.1%至6.03亿欧元,占总收入的8.8%,护肤品牌理肤泉在所有区域均有稳定的增长,而集团新收购的美国品牌 SkinCeuticals 和 CeraVe 也延续了双位数增长的强劲势头。

按地区分:

西欧地区销售额同比下降0.6%至21.24亿欧元,主要受法国安全问题频发导致旅游零售业低迷影响;

北美地区销售额受零售环境能低迷影响,销售额跌幅录得9.5%至17.35亿欧元,部分分销渠道的业绩增幅正在逐渐放缓,其中消费品部门在该地区的业绩表现最显著;

亚太地区销售额增幅最为显著,同比大涨10%至16.71亿欧元,有机收入增幅为21.1%,主要得益于中国消费者对YSL、兰蔻等奢华化妆品牌的追捧和集团电商渠道销量猛涨的推动,集团在泰国和马来西亚的增长也非常强劲;

拉美地区销售额则下跌10.1%至4.26亿欧元,有机收入增长0.2%,主要受巴西市场低迷拖累,奢侈品部门在该地区的销售额则录得双位数增长;

包括俄罗斯、土耳其在内的东欧地区销售额同比下跌0.8%至4.77亿欧元,有机收入增幅为6.7%,主要受俄罗斯地区销售陷入暂时性低迷影响;

非洲和中东地区销售额上涨5.4%至1.75亿欧元,期内集团所有部门均恢复增长,特别是在南非和埃及等地区。

集团董事长兼首席执行官Jean-Paul Agon在一份声明中特别指出,亚太地区和电商业务已成为集团业绩的增长引擎,其中电商渠道收入的增幅达33.8%,占集团总销售额的8.8%。

Jean-Paul Agon透露,目前集团旗下拥有的Lancôme、Kiehl's、Giorgio Armani和YSL业务是全美排名前十的美妆护肤品牌,但很难预测高端品牌能否持续推动美国奢侈品美妆市场增长。

与此同时,集团旗下的高端品牌系列产品在中国的热度还在延续,第一季度Giorgio Armani和YSL已先后入驻中国电商巨头天猫开设旗舰店,至今分别获得137.9万和89.7万个粉丝。鉴于高端化妆品业务的稳健增长,欧莱雅集团于3月22日和Giorgio Armani签署了新的合作协议,将其许可证延期至2050年。

Jean-Paul Agon坦承,虽然旗下品牌在中国的独立门店较少,但随着数字化的不断推进和旗下品牌入驻天猫后的强劲增长,集团在该地区的业绩表现已远远超过其它竞争对手。

2月28日,在上海举办的“欧莱雅中国发展战略年度沟通会”上,欧莱雅把天猫新零售提到了战略高度,称新零售将是欧莱雅中国五力模型中的关键一力,据悉欧莱雅去年在天猫平台的销售额已超过10亿元人民币。

为进一步扩大自身的影响力,欧莱雅集团在过去短短1个月内先后收购了两家公司,一个是与加拿大美妆AR与人工智能科技公司Modi Face,另一个是韩国时尚公司Nanda。

欧莱雅集团于本周宣布计划斥资4000亿韩元约合23.6亿人民币收购韩国化妆品牌3CE母公司Nanda 70%的股份,旨在进一步扩大其在中国市场的影响力。3CE由Nanda创始人金素熙创立于2009年,主营唇膏、眼影、腮红等彩妆产品,是深受中国年轻消费者追捧的韩妆品牌。

韩妆新秀3CE深受中国消费者追捧

除化妆品业务外,Nanda旗下还经营服装、配饰等时装业务,最开始以电商的形式推广,后于2012年开设首家实体店,目前在中国、日本、泰国、新加坡等国家和地区拥有超过150个销售点。

据数据显示,Nanda 2016年的销售额为1287亿韩元约合7.56亿人民币,另据相关机构预计,Nanda去年的销售额已超过1500亿韩元,增长幅度达20%。随着业务规模不断增长,金素熙从去年12月开始寻求出售Nanda股份,以筹集资金并寻找合作伙伴,加速向全球扩张。

目前,负责Nanda出售交易的是瑞士金融服务公司瑞银集团UBS,除欧莱雅集团外,其余竞标者还包括LVMH、Affinity Equity Partners、凯雷投资集团和CVC Capital等。交易完成后,Nanda创始人金素熙将持有30%的股份,并继续担任总监,参与品牌的管理和设计。

有趣的是,3CE并不是第一个被欧莱雅集团看中的亚洲化妆品牌,2013年欧莱雅集团斥资65.38亿港元收购了一度被称为中国美妆神话的美即面膜。

尽管欧莱雅集团接手后对美即面膜进行了一系列品牌升级,但由于品牌定位模糊不清和混乱的渠道价格,美即面膜近年来的市场份额不断流失,早已失去中国第一面膜品牌的宝座,也成为欧莱雅集团收购史上的一大败笔。因此对于欧莱雅集团收购Nanda后,能否继续发挥品牌优势,业界人士普遍持质疑态度。

另有分析表示,欧莱雅集团近年来频频出手收购与竞争对手的不断挑衅有关。韩国作为全球第四大护肤业务市场,各大美妆巨头对该国化妆品公司的兴趣一直在不断升温。除了欧莱雅集团,全球最大的奢侈品集团LVMH和联合利华也盯上了这块蛋糕。

去年9月,联合利华出资27亿美元收购了韩国化妆品生产商Carver Korea,LVMH旗下L Capital则于2016年向韩国美妆品牌珂莱欧CLIO投资5000万美元,不过双方没有透露具体投资的股份比例。

对于欧莱雅集团第一季度的表现,德意志银行分析师Eva Quiroga指出,期内欧莱雅集团有机销售额增幅是24个季度以来最高水平,超出市场预期的5.6%。

不过,有分析师对欧莱雅集团内部品牌发展不均衡的现状表示担忧,在以高端产品为主的奢侈品部门业绩不断创新高的同时,集团的消费品部门业绩却在下滑,这或不利于集团整体的可持续发展。

另有观点认为,欧莱雅集团在新兴市场的业务表现处于稳健上升的阶段,第一季度14.9%的有机增幅创10年来新高,在北美地区的业务也在慢慢复苏,但西欧市场销售表现仍受到地缘政治和治安不稳定的负面影响。

对于2018年全年,欧莱雅集团将持乐观态度,盈利能力有望进一步提高,整体业绩增幅在4%至4.5%之间。财报发布后,欧莱雅集团股价上涨0.87%至每股192.35欧元,目前市值约为1078亿欧元。