ASOS在去年11月就已放出业绩增速放缓的信号,并将全年收入下调至15%,而在前5年其一直保持约30%的增长

作者 | 周惠宁

年轻消费者越来越挑剔,快时尚零售低潮已蔓延至线上。

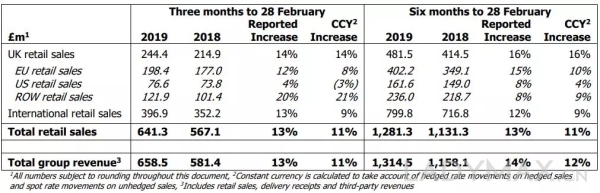

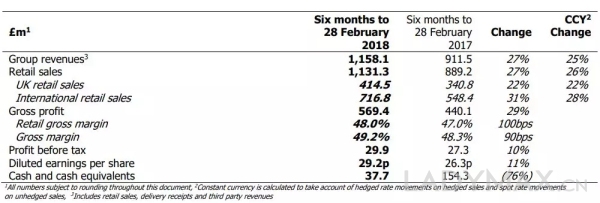

曾一路狂奔的英国超快时尚电商ASOS也开始面临瓶颈。在截至2月28日的最新一季度,ASOS销售额同比增长13%至6.4亿英镑,上半财年销售额同样录得13%的增幅至12.81亿英镑,虽然延续了一贯的双位数增幅,但增速较上一年同期的25%已大幅放缓。

财报发布后引发了投资人的担忧,ASOS股价大跌7.34%至29.79英镑,目前市值约25亿英镑。

2019上半财年,ASOS在英国本土市场销售额上涨16%至4.81亿英镑,欧洲其它地区销售额则增长15%至4.02亿英镑,美国市场的销售额增速更放缓至8%至1.61亿英镑,全球其它地区销售额同比增长8%至2.36亿英镑。

图为ASOS 2019上半财年主要业绩数据

报告期内,ASOS订单总量同比增长15%至1730万,活跃客户数增加16%至1950万,网站访问量则增长至1.7亿,但平均销售价格下跌1%。实际上,ASOS早在去年11月就已放出业绩增速放缓的信号,并将全年收入增幅预期从20%下调至15%。

首席执行官Nick Beighton在财报中表示,集团目前在法国、德国和美国市场的业务面临重大挑战,特别是在亚特兰大仓库完全投入使用后依然无法满足美国市场的供给,但消费者的需求远远超出了ASOS的预期。

Nick Beighton同时透露,ASOS正试图通过提高自有品牌系列的销售占比来提升盈利能力,目前ASOS DESIGN的产品在总销量中的占比为35%,集团在第二财季内的毛利率提高了40个基点。他特别指出,ASOS的自有美妆品牌虽然规模较小,但增速是整体业绩增幅的4倍,其去年10月推出的品牌Colusion已获得消费者的积极响应。

除美妆外,ASOS自有品牌还包括ASOS DESIGN、ASOS EDITION、ASOS WHITE和ASOS 4505,今年2月ASOS还新推出家居系列,主要分为Eclectic Luxe、Cool Minimal和Global Traveller三个品类,涵盖瓷器、墙镜、地毯、床上用品和储物柜等产品,售价从8英镑起。

家居正成为快时尚发力的业务,图为ASOS首个家居系列产品

有业界人士指出,随着快时尚依赖的服饰领域增速逐渐放缓,无论是传统快时尚Zara、H&M还是快时尚电商ASOS都开始把家居视为一个新的突破点。

数字咨询机构Fireworks创始人Andrea Fenn则表示,消费者在电商市场的选择越来越多,品牌想要抓住消费者的吸引力也愈发艰难,这对ASOS而言将是一大挑战。ASOS最大股东丹麦绫致集团Bestseller则于去年9月突然通过Numis Securities的出售约200万股ASOS股票,持股份额已降至25%以下。

对于2019财年全年,ASOS在财报中维持此前的业绩预期,全年销售额增幅约为15%,零售毛利率将减少150个百分点,息税前利润率增长2%,总支出维持在2亿英镑。

在经历过去5年的高速增长后,以ASOS为代表的快时尚电商们似乎也走到了新的转折点。

ASOS成立于2000年,是“As seen on screen”的简写,一开始的做法其实和国内的淘宝卖家是一样的,就是直接卖明星同款,该平台可以做到早上发现新的流行趋势,立刻就用手上现有的单品搭配出类似的商品组合,在当日下午3点就可以更新完网站。目前,ASOS已是英国最大的时尚电商,2001年在伦敦证券交易所正式上市,2004年开始盈利后,其业务已覆盖全球,包括俄罗斯、美国、德国和法国等地区,不过由于不服水土,ASOS于2013年进入中国三年后就黯然退出。

ASOS购物平台上除自有品牌外,还有40%的产品来自于各类知名时尚品牌。通过本地化的应用和官网,以及多达8.5万种的丰富产品和每周新增5000个款式的上新频率,ASOS迅速成为全球年轻消费者喜爱的电商平台之一。为能够及时满足消费者的需求,ASOS还在英国、美国和欧洲分别设有仓库,会针对不同地区发售不同品牌产品。

除服饰外,ASOS还于2007年推出首本原创杂志,目前已成为英国发行量最高的时尚杂志,超过45万份,是当地VOGUE发行量的近两倍。该杂志还在法国、德国和美国推出作为对ASOS购物平台的补充,以帮助消费者更好地了解服饰品牌文化,并展示本季热门单品。多年来ASOS杂志合作过的一线明星包括詹妮弗劳伦斯、泰勒斯威夫特等。

ASOS于2007年推出的原创杂志目前已成为英国发行量最高的时尚杂志,是VOGUE发行量的近两倍

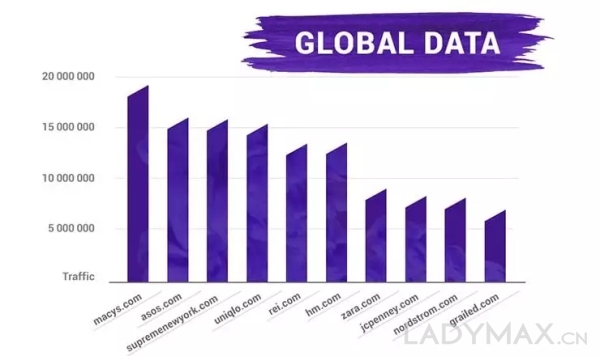

在趋势数据提供商SEMrush最新发布的2018年时尚电商网站榜单中,ASOS蝉联英国消费者最喜爱的时尚电商网站,在全球榜单中则位列第2。该榜单还显示,英国搜索量最高的时尚品牌则为New Look、TopShop、Boohoo和River Island。

ASOS还被评为英国最实用的电商网站,有75%的消费者对在ASOS网站的购物体验感到满意,紧随其后的是Asda和Argos,亚马逊与Boots则以 69%的得分并列第五名。得分超过60%的零售商还包括 M&S、New Look、Zara、H&M和John Lewis等。

图为2018年时尚电商网站流量排名榜单

不过业务规模越大,随之产生的问题也越多。2017年,受脱欧造成的英镑疲软影响,ASOS对美国与俄罗斯等国际市场的产品价格进行了下调,试图在激烈的市场竞争中抢占更多市场份额,而多个仓库起火也让该零售商开始反省自己供应链所存在的问题。

2018年,ASOS迎来全方位的变革,先是原董事长Brian McBride于11月29日离职,由Adam Crozier接任。虽然Adam Crozier此前未从事时尚相关行业,但拥有丰富的董事会经验,曾担任过Saatchi&Saatchi、ITV plc等多家集团董事。

同年12月,ASOS升任供应链总监Mark Holland为首席运营官,除负责ASOS的日常运营外,Mark Holland还将获得荷兰分公司转型项目的管理权。作为供应链总监,Mark Holland近年来一直负责监管ASOS的全球贸易,以及客户服务和供应链部门的管理等。

在运营方面,ASOS把三年前在瑞典试运行的“先发货后付款”服务扩大到整个北欧地区,消费者在发货后的14天内付款即可,让消费者能够在试穿订购的产品并作出慎重选择后再付款。据悉,ASOS还在加大对技术创新的投资力度,以进一步巩固其在电商领域的头部地位。

在产品方面,ASOS推出同款衣服不同尺码的模特照,以帮助消费者更好地选购产品,并在自有品牌的广告中首次启用带有妊娠纹的模特,强调不会对模特身材与皮肤进行后期处理,力求保留模特最真实的样子,旨在拉近消费者与ASOS的距离。据悉,ASOS未来打算使用AR增强现实技术来展示产品。

为拉近与消费者之间的距离,ASOS最新的广告力求保留模特最真实的样子

对此有分析认为,ASOS近一年来的频繁举措表面上是品牌正常的营销推广措施,但最终目的是吸引流量和提升销售额,该零售商已嗅到市场竞争的紧迫与压力。

据时尚头条网数据,长期霸占快时尚行业宝座的Zara母公司Inditex业绩自2016年下半年起就逐渐放缓,在截至1月31日的2018财年内该集团销售额增幅放缓至3%录得261亿欧元,可比销售额增幅为4%,净利润则同比上涨12%至34亿欧元,是近5年来最糟糕的盈利增幅。

H&M集团在截至去年11月30日的财年内的销售额也只录得单位数增幅,同比上涨5%至2104亿瑞典克朗,毛利率为52.7%,税后利润为126.52亿瑞典克朗。

此外,近一年来英国的快时尚Topshop母公司Arcadia、New Look、French Connection、LK Bennett和House of Fraser等也先后申请破产保护或被传寻求出售,ASOS不可能不感到警惕,即使它暂时不会受到实体零售行业衰退带来的负面影响。

作为ASOS在英国的最大竞争对手,Boohoo同样感受到了市场中的危机,在公布去年圣诞购物季的销售额未有明显增长后,集团当日股价应声重挫跌20%。今年2月该电商在善待动物组织PETA的持续抗议下宣布不再使用羊毛材料,但随即又反悔,被英国每日电讯报质疑此举只是Boohoo的一个宣传噱头,因为Boohoo并没有出售任何含羊毛的商品。

深有意味的是,Boohoo曾被认为有潜力成为下一个Zara。该零售商由Mahmud Kamani和Carol Kane于2006年创立,主要发售自有品牌的服装、鞋履和配饰,核心消费群体的年龄为16至24岁,此前收购了时尚电商Prettylittlething和美国的Nasty Gal。Kamani家族经营服装生意超过30年,曾是Primark和Topshop等品牌的供应商。

无论是什么行业,一旦消费者的结构发生不可逆的变化,过去所有的经验可能都是累赘。

在很长的一段时间内,快时尚商业模式的先进性令Zara和ASOS等品牌成为打破传统时尚行业规则的黑马,高端设计与低廉价格相结合,在近10年内无往不胜,而种种环节的高效共同推动了消费者的购物频率,现在的消费者喜好变化不仅越来越快,他们的观念也在不断改变,流行与落伍只在一念之间,仅靠“快”显然不再足以征服消费者。

另有业内人士认为,随着快时尚利润空间被压缩,这种资源及人力密集型产业的巅峰即将结束,并且可能引发消费者的强烈反对,就像对外卖咖啡杯和塑料包装的态度一样。

据时尚机构Thredup发布的最新报告,有25%的女性消费者表示将从2019年开始不再购买快时尚服饰,其中大部分为年轻消费者。在Thredup调查的1000多名女性中,有58%的人认为今年应该减少浪费,另有42%的人表示他们将通过购买二手商品来减少浪费。

报告还显示,有40%的受访千禧一代表示会停止购买快时尚品牌产品,年龄在18岁至21岁的Z世代受访者中有54%决定购买质量更高的产品。有分析师认为,虽然Thredup所采集的样本数量并不算大,但该报告结果依然具有一定的参考价值,至少可以确定部分年轻消费者的时尚观念的确在发生微妙改变。

供应链才是影响快时尚如何变得更快的关键因素

与此同时,快时尚所处的中低端服饰行业的赛道愈发拥挤。前有沃尔玛、亚马逊等零售巨鳄加速渗透时尚市场,后有成长于社交媒体时代的新兴时尚博主们的个人品牌,源源不断的竞争对手再次刷新消费者心中对于“优质低价”的认知,这些新竞争者所拥有的强大供应能力以及粉丝基础成为悬在ASOS、Boohoo等快时尚电商头顶的达摩克里斯之剑。

据Coresight Research发布的最新调查报告,发力时尚行业仅6年的亚马逊已成功击败沃尔玛,成为最受美国消费者喜爱的服装零售商。报告显示,在接受调查的1732名美国成年人中,有65%的受访者在亚马逊网站购买服装或鞋履产品,服装超越书籍、美妆和电子产品成为亚马逊网站销售最多产品。

为更好地发售时尚产品,亚马逊今年2月中旬特别联手美国电视购物集团QVC推出亚马逊直播功能。2018年,亚马逊营收达2329亿美元,盈利首次突破100亿美元,Prime会员数量已达1.01亿,62%的美国用户都成为了Prime会员,每年平均花费1400美元,非Prime会员每年平均花费600美元。

而国外的时尚博主和国内的淘宝网红卖家则成为快时尚另外一个战场,他们的加入令中低端市场竞争变得前所未有的碎片化。

以意大利时尚博主兼设计师Chiara Ferragni为例,其个人同名品牌所属的公司TBS Crew Srl 2017年销售额约600万欧元,比2016年增长82.5%。而真人秀明星Kim Kardashian家族成员所推出的个人品牌也深受年轻一代追捧,Kylie Jenner更凭借个人彩妆品牌Kylie Cosmetics成为全球最年轻的白手起家亿万富翁,身价估值超10亿美元。

而在国内,以张大奕、雪梨等为代表的“网红经济”也引发全球的高度关注。一周前,成功孵化出张大奕、虫虫、大金等网红的网红电商孵化公司杭州如涵控股已在美国纳斯达克证券交易所正式递交IPO申请,预计募资1亿至2亿美元。

作为最有代表性的网红之一,在微博拥有1000多万粉丝的张大奕年收入一度超过Kim Kardashian,其淘宝店在两小时内上万件的销量是快时尚所无法想象的。这类网红店铺每月上新一次,衣服正式上架之前,会提前半个月,甚至更早放出预览。他们根据粉丝的反馈预估销量,然后再向工厂下单,能够比ASOS这类品牌化的时尚电商更精准地瞄准目标客群的需求。

尽管中国的淘宝网红模式与Zara等快时尚品牌一样遭受山寨抄袭的诟病,但其相较于快时尚的优势在于网红个人品牌的溢价,而不仅仅依赖于产品本身。跟随在淘宝网红身后的忠实消费者,往往视网红为意见领袖,而Zara的消费者忠诚度相对更低。

时尚头条网早前曾写道,供应链才是影响快时尚如何变得更快的关键因素,一切有利于提高效率的决策都会成为零售商在市场中领先的关键,如果说奢侈品的制胜之道是“品牌溢价驱动”,那么快时尚的生存之道依然是“效率驱动”,但值得警惕的是,市场正在发生剧变,能让品牌持久发光依然是产品。