受零售环境持续恶化影响,Gucci母公司开云集团第四季度在香港的销售额遭腰斩

作者 | 周惠宁

风险频发的奢侈品市场正在反复证明,创新和多元化是奢侈品牌最重要的资产。

Gucci业绩持续减速,母公司开云集团又陷入新的难题。

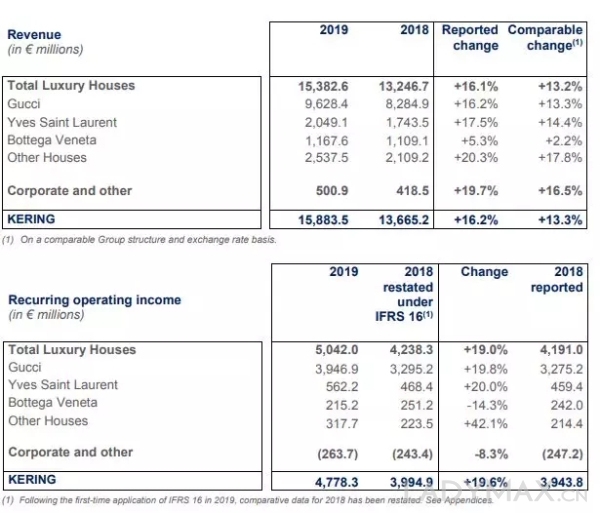

据时尚商业快讯,在截至12月31日的2019财年内,Gucci母公司开云集团销售额同比增长13.3%至158.83亿欧元,增速远不及2018年的29.4%,营业利润上涨19.6%至47.78亿欧元,较2018年的46.6%也大幅放缓,净利润则大跌37.4%至23.08亿欧元。

报告期内,开云集团奢侈品部门整体销售额上涨13.2%至153.8亿欧元,首次突破150亿大关,核心品牌Gucci销售额增长13.3%至96.28亿欧元,远逊于上年同期的36.9%增速,营业利润增长19.8%至39.46亿欧元。第四季度该品牌收入增幅为10.5%,离单个位数增长一步之遥,已连续第4个季度出现业绩放缓。

图为开云集团2019年主要业绩数据

得益于品牌各分销渠道的均衡发展,期内Gucci直营和电商业务销售额增长13.2%,批发渠道的可比销售额增幅则为13.4%。按地区分,Gucci在包括中国内地的亚太地区可比销售额增长22.4%,在西欧的可比销售额增长12.9%。

Gucci在北美市场的收入在广告和多元化营销活动刺激下实现扭转,于第四季度恢复增长,录得6%的提升,全年销售额增长2%,日本市场第四季度收入受消费税上涨影响下跌5%,全年销售额则上涨6%。

虽然开云集团在财报中强调Gucci业绩在2016年至2019年间已翻了超过一倍,但品牌增长态势已大不如前。微信公众号LADYMAX曾指出,目前的市场共识是一个时尚周期大约为3到5年,Gucci显然已经进入后半段,面临新鲜感减退、增长常态化。

根据加拿大皇家银行发布的针对750名中国奢侈品消费者偏好的调查报告,继美国市场之后,Gucci在中国市场也正逐渐失去品牌热度,对该品牌的手袋和成衣购买意向仅排名第六,三年来首次跌出前五名。

尽管Gucci在Lyst近日公布的2019年第四季度全球最热门时尚品牌和单品排行榜中位列第二,仅次于街头品牌Off-White,品牌双G logo腰带更在不到三年的时间里第九次进入最热门女士单品排行榜,但Gucci的新品并未出现在爆款中,也能反映出一定的后劲不足。

此外,Alessandro Michele以文化杂糅为手段引入哲学话题的设计理念面临更大风险。早前黑色高领毛衣“Balaclava”涉嫌种族歧视,而2020年春夏系列大秀开场穿着与精神病院“拘束服”类似的白大褂的模特擅自露出写有“精神健康不是时尚”的首张以示抗议,也折射出部分受众对设计师滥用时装探讨社会话题的反感。

Gucci的发展显然已经进入后半段,新鲜感减退、增长常态化的趋势是确定的

或许是意识到了问题根源,开云集团在发布第三季度财报后证实了一个令业界震惊的消息,由Gucci首席执行官Marco Bizzarri一手提拔的产品和市场执行副总裁Jacopo Venturini离职,其职务由集团首席销售官Matteo Giopp和高端配饰全球授权业务总监Maurizio Pisanu共同接管,这意味着Gucci革新的大刀终于落到了产品部门。

事实上,Gucci过去一年的战略重心也在发生转变,先是于6月突然更换双G Logo,创新方面的目光则不再限于成衣手袋等核心业务,而是进一步扩大香水系列,更进军美妆和高端珠宝领域,试图通过丰富品类矩阵来巩固自身在行业中的领先地位。2月17日,Gucci位于美国洛杉矶比佛利的第二家Gucci Osteria餐厅也将开业。

深有意味的是,在老对手LVMH宣布斥资162亿美元拿下美国奢侈珠宝品牌Tiffany后,开云集团腕表和珠宝部门发生高层变动,原负责人Albert Bensoussan离职,兼任Ulysse Nardin雅典表和GP芝柏表首席执行官的Patrick Pruniaux会直接向集团董事总经理Jean-François Palus汇报。该部门旗下还拥有Boucheron、Pomellato和Qeelin等珠宝品牌。

随着Gucci增速放缓,开云集团的“第二梯队”正迎头赶上。

区别于Gucci,同属于开云集团的Saint Laurent去年收入上涨14%至20.49亿欧元,较4年前翻倍,第四季度收入同样录得14%的可比销售额增幅。其中包括电商的零售销售额大涨16%,批发渠道销售额增长11%。北美则成为该品牌的增长引擎,销售额大涨23%,其次是欧洲市场的17%,在包括中国的亚太市场收入增幅录得13%。

更换创意总监后的Bottega Veneta更是过去一年开云集团的最大亮点,全年销售额重回正增长,录得上涨2.2%至11.67亿欧元,第四季度收入大涨9%。在Daniel Lee加盟不到两年时间里,Bottega Veneta形象迅速扭转,首批产品上市后就成功挤进Lyst年度时尚品牌TOP20,据Lyst统计,Bottega Veneta推出的Padded Sandals凉鞋成为2019年最受欢迎的女装产品。

爆款策略是催长剂,短短几个月间,Bottega Veneta就打造了一个爆款单品矩阵

另据Glossy消息,由于社交媒体战略的有效改进和被KOL热捧,2019年9月至10月间Bottega Veneta的在线搜索量增长了156%,广告支出的回报率提高了200%以上。同时Bottega Veneta的产品折扣自2019年11月起大幅下降,说明单品售罄率正在提升,这将为该品牌带来更好的销售表现。

而在一年一度的英国时尚大奖BFA颁奖典礼上,Bottega Veneta击败一众对手成为大赢家,不仅获得年度品牌大奖,Daniel Lee更同时获颁年度配饰设计师、年度女装设计师和年度设计师三大奖项。

包括Balenciaga、Alexander McQueen等品牌的其它部门销售额增幅最为显著,同比大涨17.8%至25.37亿欧元,其中涵盖Boucheron和Qeelin等品牌的珠宝业务录得双位数增长,Alexander McQueen则在昨日迎来同名创始人去世10周年,此前有分析预计Alexander McQueen是开云集团旗下最有望挺进10亿欧元俱乐部的潜力股。

开云眼镜部门销售额增长18%至5.96亿欧元,主要得益于Gucci、Yves Saint Laurent和Cartier等品牌眼镜产品的畅销。不过开云集团将把Gucci眼镜的设计与分销权交回到意大利眼镜制造商Safilo手中,双方已签订了新的合作协议,为期三年。

至此,开云集团想要称霸奢侈品领域的“B计划”已浮出水面,但其真正的症结在于品牌矩阵布局。

LVMH旗下年收入超100亿欧元、体量最大的品牌Louis Vuitton主打纯粹的奢侈属性,在此基础上,近来在社交媒体上积极动作的第二大核心品牌Dior,再加上Givenchy、Celine等第二梯队品牌近年来担当中间市场的角色。

Chanel的高级定制业务稳固了奢侈品根基,但依靠美妆香水等单价较低的业务贡献收入。爱马仕押准了手袋业务扩展出成衣、香水、美妆业务,成为“奢侈”一词的代名词,即便是香水和美妆,也从不让品牌与“大众化”产生任何的联系。

上述奢侈品集团的核心品牌或业务垫高了奢侈品属性的基准(benchmark),后续衍生出的业务和第二梯队品牌才能跟上。然而开云集团的情况是,Alessandro Michele领导下的Gucci审美体系虽然因其包罗万象而受到大众的喜爱,但其风格决定了Gucci很容易显得不够“奢侈”、不够纯粹,不能提供一个稳固的奢侈属性根基。

而能够体现奢侈品属性的Bottega Veneta,体量又不够大。Saint Laurent去年收入17.43亿欧元,Balenciaga和Alexander McQueen组成的其它部门去年刚过21亿欧元。第二梯队品牌与Gucci体量差距过大,因而一旦贡献了集团六成收入的Gucci放缓,便容易出现青黄不接、后劲不足的情况。

在此情形下,奢侈品集团往往会采用收并购的手段来改善格局。早前有消息称开云集团有意收购意大利奢侈羽绒品牌Moncler,但后者已于近期表示没有出售计划。另有分析人士认为,开云集团近来倡导的可持续发展战略会成为品牌发展的掣肘,而LVMH在商业效率方面更加务实。

因此,表面上看开云集团业绩继续攀升,与LVMH的持续加速相比却开始力不从心。据时尚商业快讯数据,在核心品牌Louis Vuitton和Dior强劲增长推动下,LVMH时装皮具部门去年全年销售额大涨20%至222.37亿欧元,已连续13个季度录得双位数增长,营业利润大涨24%至73.44亿欧元。而在拿下Tiffany后,LVMH珠宝腕表业务收入将至少增加40亿欧元。

更令开云集团感到警惕的是,即将于2月26日发布全年财报的爱马仕首个美妆系列下月就开始发售,分析预计美妆有望成为该品牌除铂金包外的另一个增长点。第三财季爱马仕销售额同比大涨18%至17亿欧元,在包括中国的亚太市场大涨21.5%至25.73亿欧元。

不过开云集团首席执行官François-Henri Pinault并未自乱阵脚,他在财报中指出,去年收入已突破150亿欧元大关,经常性营业利润率更首次超过30%,未来集团会继续专注于中长期的发展战略。对于净利润的下滑,他表示主要受Gucci向意大利税局补缴了14亿税款影响。

谈及中国近期发生的新冠肺炎疫情,François-Henri Pinault表示旗下品牌在该市场的业务虽然遭遇挑战,但集团多年来与中国消费者之间已建立起强韧联结。首席财务官Jean-Marc Duplaix则透露,受香港零售环境持续恶化影响,开云集团第四季度在香港的销售额大跌50%,但被中国内地的强劲增长所抵消。对于新冠肺炎疫情,他坦承短期充满不确定性,但从中长期发展来看,管理层对中国市场的潜力依然充满信心。

在当前情形下,开云集团与恒隆地产合作的开店计划将被暂时搁置。去年底,该集团房地产总监Sergi Villar曾对外表示,开云集团旗下5个奢侈品牌将在中国上海、大连、昆明、武汉、沈阳和无锡6座城市新开设14家门店,除了上海均为新一线或二线城市。此举被业界认为是开云集团渠道下沉一个信号。

相较之下,LVMH态度则倾向于谨慎乐观,该巨头首席执行官Bernard Arnault在财报后的电话会议上表示疫情发生后已经与中国团队通过气,据他所掌握的信息,疫情会在几周后得到控制,“我们的第一反应是不要惊慌,冷静分析。我们认为现在预测业绩发展为时尚早。”

不过分析师和投资者的担忧与日俱增,道琼斯分析师Pierre Brian早在十天前就警告称,全球各地特别是中国内地主要城市的奢侈零售环境并不乐观,那些在激烈竞争中选择用节日营销搏一把的奢侈品牌,在这个春节均遭遇了最直接惨痛的损失。

据时尚商业快讯监测,新冠肺炎疫情发生后,LVMH股价从1月17日的高点累计回落近10%,蒸发近200亿欧元,开云集团和爱马仕也有不同程度的下跌。截至发稿,开云集团股价上涨1.74%至572.4欧元,市值约为723亿欧元。

2020年奢侈品霸主间的硬仗仍在继续,但这次突如其来的“黑天鹅”就像一个分水岭,在把“中国”这块木板抽掉后,谁桶中留下的“水”最多,高低自见分晓。