与业绩报告上的数字不同,股价走势反映了市场对这家国内男装集团的预期

作者 | Drizzie

在新的商业逻辑下,能像“小米”品牌一样颠覆市场的服饰巨头正在显现,而慕尚集团是潜力选手之一,有意成为“中国的优衣库”。

据时尚商业快讯,国内男装品牌GXG母公司慕尚集团于本周三迎来在港上市一周年,在多日连涨后盘中创新高价9.04港元,也是首次突破9港元关口,市值一度达85亿港元,较去年IPO时的40亿翻了足足一倍多。虽然疫情危机令中国服饰市场陷入低迷,但该股今年以来依然上涨了约12%,引发资本市场的瞩目。

这也意味着在当前上市的中国服饰企业中,慕尚集团仅用短短一年便跻身前列,收购动作跃跃欲试。截至今日收盘,A股上市的海澜之家目前市值约为268亿,地素时尚86亿,太平鸟71亿。与慕尚集团同在香港上市的男装品牌卡宾市值约为10亿港元,佐丹奴17亿港元,江南布衣则为34亿港元。

与业绩报告上的数字不同,股价走势反映了市场对一家公司的预期。慕尚集团的一路狂奔,背后是投资者在该公司身上看到了不一样的未来。

慕尚集团于2007年成立,除核心品牌GXG外,该集团旗下还经营gxg jeans、gxg.kids、Yatlas以及2XU等五个品牌。2016年全球最大奢侈品集团LVMH旗下的L Capital Asia( L Catterton前身)与Crescent Point以近40亿人民币购入70%的GXG股份,L Catterton及Crescent Point彼此独立,两者的股权比例为73%和27%,这也意味着L Catterton Asia完成了对GXG的控股,GXG成为LVMH旗下私募基金唯一在亚洲控股超过51%的品牌。

除了LVMH旗下私募基金投资这一光环之外,慕尚集团在中国服饰市场的确有明显的差异化特征。

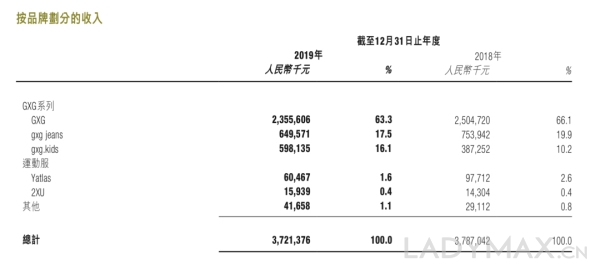

首先,慕尚集团以电商起家,男装作为核心业务,核心男装品牌GXG 2019年贡献了66%收入,是集团最大的业绩引擎。2010年集团引入gxg jeans,以扩充不同的男装风格。2014年推出运动休闲男装品牌Yatlas。

核心品牌GXG 2019年贡献了66.1%的销售收入,是集团最大业绩增长引擎

与海澜之家、七匹狼等核心业务为男装的服饰企业相比,慕尚集团发展历史更短。与太平鸟、地素时尚等女装先行、男装后发的服饰企业,慕尚集团显然来自另一个战场,携带不同发展血液。

GXG能在同质化程度较高,且竞争越发激烈的国内男装市场上快速突围,一方面是市场红利的推波助澜,但更重要的是其对品牌调性的重视,以及敢与打破传统服饰品牌思维定势的魄力,GXG的底气在于良好的运营商业效率,而这绝非突击就可以实现。

中国男装市场低迷久矣。一方面,传统男装品牌受困于品牌老化的问题,至今仍未有服饰品牌的转型被证明彻底成功。这类品牌面临的问题十分庞杂,快时尚和国际品牌冲击、传统正装向运动休闲转变、实体零售环境低迷、电商布局缓慢、以及消费者品味的快速变化等问题对品牌进行全面围困。

GXG母公司斥资6000万与思捷环球开设合资公司经营Esprit品牌业务

另一方面,虽然男装市场前景可观,服饰集团新孵化的男装品牌仍不成气候。据市场研究机构Euromonitor International欧睿国际发布的数据显示,从2017年到2022年,男装销售额将超过女性,以2%的复合年增长率增长。此外,有分析认为,中国市场中2亿到4亿的新中产阶级在服饰、生活方式等领域所爆发出来的消费潜力正在塑造一批更注重品质的品牌。

面对中国市场的消费升级趋势,包括地素时尚、EPO集团、江南布衣等在内的服饰集团近年来都瞄准了极具消费潜力的中国男性消费者,纷纷推出新男装品牌,传统男装集团九牧王则针对潮流运动市场推出多个实验性项目。

然而几年过去,这些品牌似乎仍在初期发展阶段,未见明显起色。 由于中国男性消费者的时尚认知与新兴男装品牌的判断依然存在偏差,曾被寄予厚望的中国男装市场并未如愿迎来爆发,新老品牌的断层令中国男装市场面临青黄不接的窘境。

在此背景下,中生代品牌GXG在男装市场的成功显然成为了突出特色和比较优势。而慕尚集团的电商基因,是另一个资本市场看重的比较优势。

与大多数服饰品牌从线下向线上转移不同,GXG在创立的第三年即2010年就进驻天猫。在最初的两年间,GXG甚至没有在一线城市开店,直至2009年才进驻上海、北京、武汉、天津、南京等一线城市。

在上线天猫仅3个月后,品牌在双十一创下单日销售额破千万的记录。随后,电商便成为品牌业绩的巨大推手,线上占比约为四成,连续九年在天猫双十一男装品类名列前茅,去年名列第二。

虽然慕尚集团同样在年初受到疫情的重创,不过得益于成熟的线上渠道布局,集团得以及时作出反应。除了阿里巴巴旗下的天猫平台,该集团还建立了微信小程序矩阵,在微信生态中形成一个拥有产品、导购和会员的闭环。目前集团已入驻了天猫、微信小程序和唯品会等第三方电商平台。集团新零售副总裁吴磊预计,今年线上渠道的销售比例会继续上涨至50%以上。

男装和电商成为慕尚集团征战资本市场的两张王牌,但是当一家企业拥有了更大的发展野心时,事物的两面性便开始显现。3月底,慕尚集团公布了2019年财报,集团销售额同比下滑1.7%至37.21亿元人民币,毛利率为48.3%,净利润则大跌44.4%至2.08亿元人民币。核心品牌GXG销售收入减少6%至23.55亿元。期内集团门店数目为1737家,较2018年减少513家。

作为上市后的首份年报,慕尚集团的表现不能算亮眼。集团称业绩的下滑主要与全球市场环境有关,中国服装业于2019年面临挑战与机遇,过去一年旗下品牌门店所在的部分商圈客流量出现减少,部分业绩不达标门店的关闭也是造成利润大跌的原因。

显然,贡献了六成销售收入的男装品牌GXG最终将带来过度依赖主品牌的隐忧,集团需要更多增长动力,业务多元化势在必行。首席执行官余勇在上市后接受采访时曾表示,未来女装将是集团服饰战略里重要的一部分,正在关注及孵化一些新想法,寻求收购和合作。

同时电商增长也有天花板,集团未来需要增强在线下的影响力。财报显示,受益于消费者不断往线上迁移,2019年该集团的电商收入录得5.6%的增幅,但是较上一年的11.6%增速有所放缓。

慕尚集团的最新动作恰恰体现了上述考虑,它瞄准了身陷泥潭但拥有深厚市场认知的女装Esprit。

去年底,慕尚集团与万成资源有限公司订立合营企业协议在中国成立一间合营企业公司。万成是Esprit母公司思捷环球控股有限公司的间接全资附属公司,并于中国营运思捷品牌,从事服装及配饰的贸易。根据协议,合营公司将由慕尚集团持有60%及由万成持有40%,注册资本应为人民币1亿元,慕尚集团及万成须分别投入人民币6000万元及人民币4000万元。

慕尚集团面临的挑战当然不可小觑。作为一家曾经巅峰市值超过1700亿港元的时装品牌,思捷环球如今12亿港元的市值几乎都快赶不上一年的净亏损。在效仿“Zara”失败后,来自Zara母公司Inditex的管理团队均已离开。

在截至去年12月31日的上半财年内,思捷环球销售同比大跌11.8%至57.6亿港元,亏损录得3.31亿港元。受疫情影响,该集团预计下半财年将产生重大亏损,目前其在德国的6家附属公司已申请破产。

尽管如此,Esprit仍是一个知名度很高的国际化品牌,曾是90年代中国内地消费者的时尚启蒙,能够补足慕尚集团的品牌积淀。同时它也是一个综合性品牌,将其纳入麾下之后,慕尚集团将进一步巩固在男装市场的领先地位,并在女装品类上获得补充。慕尚集团表示,凭借其线上线下渠道及其灵活的供应链系统,成立经营思捷品牌业务的合营公司有助集团进一步发展其多品牌策略。

据悉,Esprit位于中国的所有门店将于5月31日关闭,该品牌从2月开始就逐步在官网和线下门店进行低至1折的清货行动。对此,慕尚集团表示,Esprit中国门店全面关停是合营公司成立后新战略计划的一部分,集团将针对中国消费者从定位、渠道和产品着手对Esprit进行重塑。

商业市场从来都是高风险高回报,因此此次选择Esprit的高风险决策恰恰体现了慕尚集团的野心。一旦啃下Esprit这块硬骨头,集团将在市场份额和话语权上实现跃进,反之则可能是深渊。

从目前的股价走势看来,投资者对慕尚集团仍持积极预期,其一是指望该集团继续强化核心男装业务优势,借助电商基因打破中国男装市场的瓶颈,其二则是对老牌Esprit的革新存有期待。

慕尚集团是否被高估,就要看其能否在逆风中满足上述期待。 有分析指出,除产品以外,时尚零售的竞争未来更是数据的竞争,慕尚集团没有理由不感到警惕。如果有一天变得保守了,那肯定有新的品牌起来将它打倒。