归根结底,SHEIN是一家时尚公司,这个行业并不仅仅以卖货的规模定胜负

作者 | Drizzie

自今年7月微信公众号LADYMAX对这个足以抗衡ZARA的中国公司进行报道后,SHEIN得以被更多时尚从业者认识,相关讨论冲破了跨境电商领域,回归到了其本来所在的时尚行业。

SHEIN带给行业的震撼持续了整个下半年。

人们对SHEIN的兴趣,很大程度上来自于这家公司奇怪的处境。创立于2008年的SHEIN,总部在互联网氛围并不算浓厚、也并非供应链腹地的南京。在爆红之前,这是一家外国人熟知,但中国人不了解,跨境电商从业者有所耳闻,大部分时尚从业者却一无所知的中国快时尚。

据Piper Sandler 10月的最新报告,SHEIN已成为美国青少年最受欢迎的电商网站第二名,超过了Nike、PacSun和Urban Outfitters,仅次于亚马逊。

不久前美国版拼多多Wish进行IPO,有人感叹其甚至没有在跨境电商行业激起水花,风头全被最新电商从业者的朝圣对象SHEIN所遮盖。

据SHEIN披露,2018年平台交易额破80亿,2019年破160亿,从2016年至2019年的四年间,公司收入规模翻了16倍。此前有消息透露,SHEIN将在今年下半年实现IPO,不过至今未有明显动作。

截至目前,SHEIN已完成4轮融资,投资方包括集富亚洲、IDG和景林资本,融资总额超3亿元,先后收购了包括Romwe在内的多家同类电商。CB Insights曾对SHEIN给出158亿美元的估值,折合人民币1036亿。

中国有大量的商家做着在亚马逊和eBay上开店的跨境电商生意,卖的是中国最有优势的高性价比商品,也偶尔出现在国外做出了名气的羽绒服品牌,既便宜又功能性过硬,但是没人想到这种量贩式的生意模式能与“时尚”沾边,还能有一个SHEIN,靠给海外年轻人卖衣服卖出1000亿估值。

SHEIN的成功大致可以归结为三点,第一是中国的供应链优势,围绕着广州这个服饰制造业中心和国际港口来持续强化供应链能力,而这个优势也是与ZARA抗衡的关键。

第二,早期通过Facebook、Instagram社交媒体平台的导流,使用网红带货,建立了流量基础,单单在Instagram就拥有超过1300万粉丝。

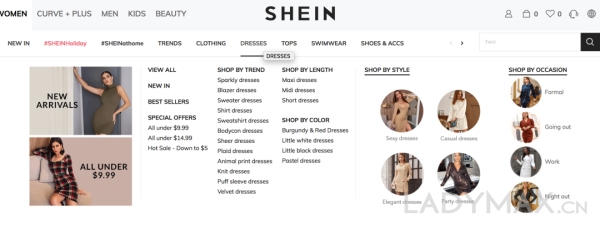

第三,SHEIN是最早一批做独立官网和App的跨境电商,不依赖于亚马逊等平台。得益于强硬的网站运营实力,SHEIN在网站设计的用户友好度上超过了Boohoo、Fashionnova等其他时尚电商,按照穿搭场景、品类、价格等进行清晰分类,从而得以快速脱颖而出。

SHEIN对产品按照穿搭场景、品类、价格等进行清晰分类,在用户友好度上较Boohoo等更胜一筹

从电商发展的视角看,SHEIN做得最对的一件事是在大多数中国商家在亚马逊、eBay上开店的时候就选择开设独立站,并且适时地品牌化。公司前身为婚纱电商SheInside。当时除了官网外,SHEIN像大部分中国跨境电商一样以亚马逊和eBay为主战场。随后从2014年起,公司创建自主品牌SHEIN,并推出网站和App,开始品牌化运营,2016年正式定位于“跨境快时尚互联网公司”。

《当成千上万个SHEIN站起来,Wish的IPO还值钱吗?》一文评价称,SHEIN给中国跨境电商出海带去了更多的想象力。卖家不再倾向仅依附于亚马逊全球开店,或者只是成为eBay、Wish上的一个店铺掌柜。他们渴望掀开增长的天花板,在和平台的对话中更有主导权。希望成为独立品牌,而不是一个卖货郎,这是很多中国跨境电商从业者梦寐以求而又难以企及的事情。

从时尚行业的角度看,它跟美国的Fashionnova、英国的Boohoo等超快时尚的步调一致。它们主要靠低价、折扣、网红推荐和快速上新驱动,不过SHEIN产品的时尚度相较而言略逊一筹,或主攻大众市场,也更加适应中东和印度市场的需求。

这些草根出身的超快时尚平台证明了一件事,那就是中国时尚品牌以往出海的误区是高估了海外市场的消费能力,认为国际化等于“高大上”。事实上,海外市场也由巨大的下沉市场支撑,大部分海外年轻人没有中国同龄人的消费力,外国的千禧一代更喜欢便宜且时尚的单品。

据全球商业咨询公司OC&C报告,中国Z世代每年的奢侈品开支超过7000美元,占家庭总支出的15%,远高于美国和英国的4%。作为独生子女,中国的Z世代消费者从父母处得到的经济支持也更多,而许多西方同龄人却已不再与父母同住,需要承担房租、学费和贷款等日常生活费用。

Wish招股书中写道,“44%的美国消费者和85%的欧洲消费者的家庭年收入低于7.5万美元,在非洲、中东、拉丁美洲和东欧等新兴经济体,平均家庭年收入约为1.8万美元。”

在SHEIN带来的恍然大悟后,相关行业闻风而动,带来两股浪潮。

第一股浪潮是跨境电商领域的独立站风潮。电商行业摆脱了以往对跨境电商依赖成熟平台的单一路径依赖,看到了更丰富的可能性。亿邦动力发布的《SHEIN和Anker谁更代表跨境电商的未来?》一文认为,SHEIN所代表的独立站玩家,与Anker所代表的倚借成熟平台运作的品牌出海玩家,形成了两种不同的路径,且同样在今年迎来各自的高光时刻。

SHEIN也在加强自己的独立站优势,日前为旗下彩妆品牌SHEGLAM推出独立官网,由Shopify提供建站服务,该品牌网站目前覆盖了加拿大、法国、德国、意大利、西班牙、英国和美国。

SHEGLAM称其采用与Huda Beauty等网红美妆相同的代工厂生产

SHEGLAM于去年由SHEIN创立,原本只是SHEIN平台的其中一个分类。其产品分为眼妆、唇妆、面部、刷子与工具等品类,价位在1至13美元之间,采用与Huda Beauty、Stila、Tarte、Urban Decay等网红美妆相同的代工厂生产,并延续了SHEIN在服饰上极致性价比的策略。

不过,独立站主要依赖Google、Facebook等国外主要流量平台的导流,早期SHEIN在这些平台流量增长期建立了流量基础,但是随着流量获取成本和技术难度越来越高,网红博主营销费用增长,导流会变得更加困难,因此必须增强自身的品牌力。

实际上,独立站矩阵的扩大正体现了SHEIN对品牌化的重视,对于一个千亿估值的平台而言,它绝不甘心做一个供应链强势的制造商。走向品牌化和平台化是一种必然。

这也带来了SHEIN爆火后的第二股风潮,就是国内服饰企业在SHEIN身上看到机会。

和京东一样,构建了扎实供应链和物流能力的SHEIN找到了一个功能性的角色。多方市场消息指出,SHEIN正在尝试开放平台,扩充非时装领域的更多品类,并为这些商家提供物流运输。

新加入的SHEIN非自有品牌价格带略高于SHEIN自有服饰,主要来自于一些国内服装外贸公司。今年受疫情打击,一些外贸公司遭受订单取消的打击,而SHEIN成为了它们的新希望。有投资人透露,该公司无论从流量还是履约能力上来看,除了满足自有产品还有富余能力,因而把这部分能力开放出来变现。

这样一来,SHEIN便有望带领更多国内服饰品牌出海。在双循环的前景以及国内时尚行业在激烈的市场竞争下,线下面临传统渠道流量的下降,线上绕不开由阿里巴巴和腾讯等巨头把控的零售生态,要吃到国内的大蛋糕并不容易,出海不失为一个出路。但同时在日益复杂的全球环境中,出海品牌面临的外部风险是一个巨大的不确定性。

SHEIN向外开放的举措与英国的快时尚黑马Boohoo有相似之处。最近,Boohoo被传是最有可能出手收购初代快时尚Topshop的潜在买家,这意味着快时尚的迭代。

曾经的新物种,正谋划着通过收购动作对主流市场进攻。今年5月,Boohoo配售了约5800万股股票,共筹集1.98亿英镑,所获资金将用于收购新品牌,以扩充旗下产品组合。集团首席执行官John Lyttle认为今年全球时装行业将出现众多机遇,目前正在研究一系列可能的并购交易,其主要目标为欧洲和美国的业务。

此前该公司已收购PrettyLittleThing、Nasty Gal、MissPap等品牌,去年还收购了高档时装品牌Karen Millen和Coast的品牌资产和在线业务。这标志着超快时尚的进攻,它正试图用擅长的数字化手段去改造传统时尚界,从边缘走向中心,进一步抢夺行业话语权,其未来不可估量。

在追捧SHEIN的狂热中,我们显然还需要认清,能与ZARA等快时尚巨头抗衡固然是一个理想愿景。但如果严格地将SHEIN作为一个全球市场竞争中的快时尚零售商来审视,SHEIN与ZARA之间依然存在着时尚影响力的巨大鸿沟。

归根结底,SHEIN是一家时尚公司,它贩卖的商品具有特殊性,这个行业并不仅仅以卖货的规模定胜负。

一些海外新兴时尚品牌是先有品牌再兴起了高效的DTC(直接面向消费者)模式,例如近年来业界热衷讨论的Glossier、Everlane、Allbirds等。

这些品牌大多拥有新颖的品牌理念,例如Glossier切中了美妆的细分品类,以极具辨识度的粉色包装风靡社交媒体,又凭借网红口碑营销成为独角兽企业。Everlane以负责任的环保态度、极透明的成本结构和代工厂信息而著称。Allbirds因为切中硅谷人士生活工作场景的舒适羊毛鞋和环保举措赢得一批极高忠诚度的消费者。

DTC模式更像是品牌理念的结果与延伸,因为这些品牌希望更直接地与消费者进行沟通。中国品牌和平台往往相反,先有高效的模式,接着再进行艰难而缓慢的品牌构建,其回报并不像供应链建设和互联网流量分发一样立竿见影。

即便是Boohoo和Fashionnova这样的超快时尚电商,虽然延续了ZARA抄袭高级时尚潮流的工作方式,但也逐渐确立了以潮流性感为主的风格,在大众市场获得时尚影响力,并得到Cardi B等主流明星的背书。去年Kim Kardashian控诉Fashionnova抄袭,其实侧面印证了该平台的时尚敏感度,这可能是SHEIN目前所欠缺的。

能够打败ZARA的,绝不是第二个ZARA。SHEIN以强大的功能性角色曲线切入市场,无疑令人惊艳,但若想成为全球时尚业中的重要角色,必须解决新问题。

比速度,拼价格,中国企业自然十分过硬,这是中国的传统优势。在国际互联网平台上玩流量,这是中国作为互联网大国的新优势。短板在于品牌文化,这是中国市场从过去到现在的长期弱项,却也恰恰是时尚产业的核心。