在四大快时尚品牌中,H&M看起来是在线上走得最慢,但在线下又下沉得最快的一个

来自第一财经·新一线城市研究所(微信公众号 TheRisingLab)的授权权发布,原题目:在三四线城市,H&M正在面对什么样的竞争对手?

相比于连续多年在双11销量冲顶的优衣库、天猫之外还卖力经营着京东旗舰店的GAP,以及虽然也同样起步较晚但至少也在4年前进驻天猫的zara,H&M迈出的这一步着实有些晚。

不过这次H&M很明确自己想要在天猫上获得什么。“那些在三四线城市的消费者——那里,H&M 品牌可能还不为人熟知。他们或许能在天猫上找到我们。”在天猫店开业当天的媒体采访中,H&M 大中华区总经理 Magnus Olsson 这样说。

天猫店上线了,新一酱想知道H&M的这次尝试是否真的和它的期待一样。数据是不会说谎的。

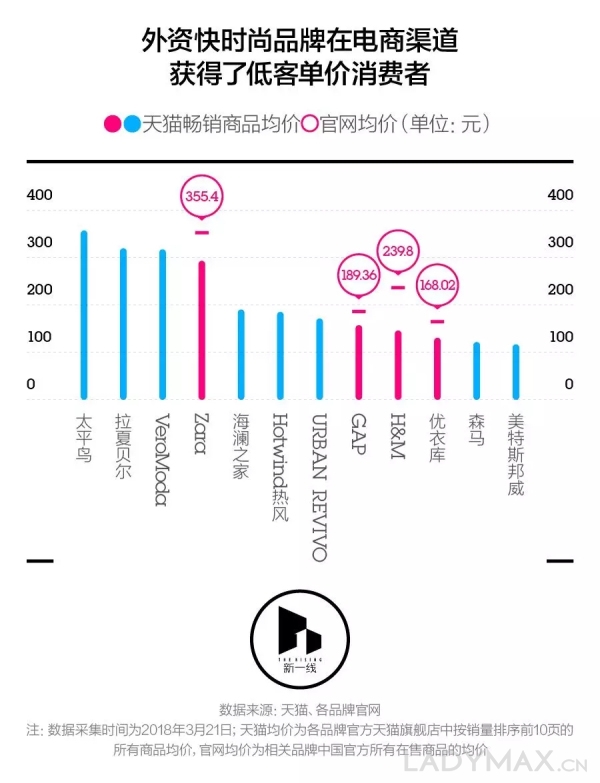

第一步,新一酱选择抓取了H&M天猫旗舰店中销量排序前10页的商品,从上线这些天的实际结果中可以看到H&M实际在中国的电商平台上找到了怎样的消费者。同时,新一酱获取了2014年在中国上线的官网平台上的所有产品价格信息——它与H&M在实体店中的定价一致。为了更好的对比,我们还将几家快时尚品牌和本土时装品牌的官网和天猫畅销品价格数据一起做了分析。

四大快时尚品牌的天猫畅销商品均价都低于其官网产品均价——H&M的这两个数据差值甚至达到了近100元。如果和几个常见的本土品牌比较,除了Zara,其他三个快时尚品牌的天猫畅销商品均价比海澜之家、热风更低,仅仅比森马和美特斯邦威贵了几十元。这与我们印象中的快时尚品牌定位并不一致。

进驻天猫,H&M想要在更广阔的中国市场接触到自己的消费者。但事实上,它会发现自己不得不面对与线下渠道下沉时遭遇的同类问题——竞争对手与一线和新一线城市完全不同。在一线和新一线城市,快时尚品牌更多像是在丰富的时装市场中的调剂品,争取消费者的搭配性需求和碎片消费场景;而到了三四线城市,它的定价和品牌调性会倾向于被认为是“正式着装”,这就需要面对已经在那儿盘踞已久的本土时尚品牌的正面挑战。

不同于快时尚品牌一线城市启动、再逐步下沉的策略,本土时尚品牌更多在三四线城市建立比较稳定的基础消费市场,再逐步升级品牌或开发新的产品线。

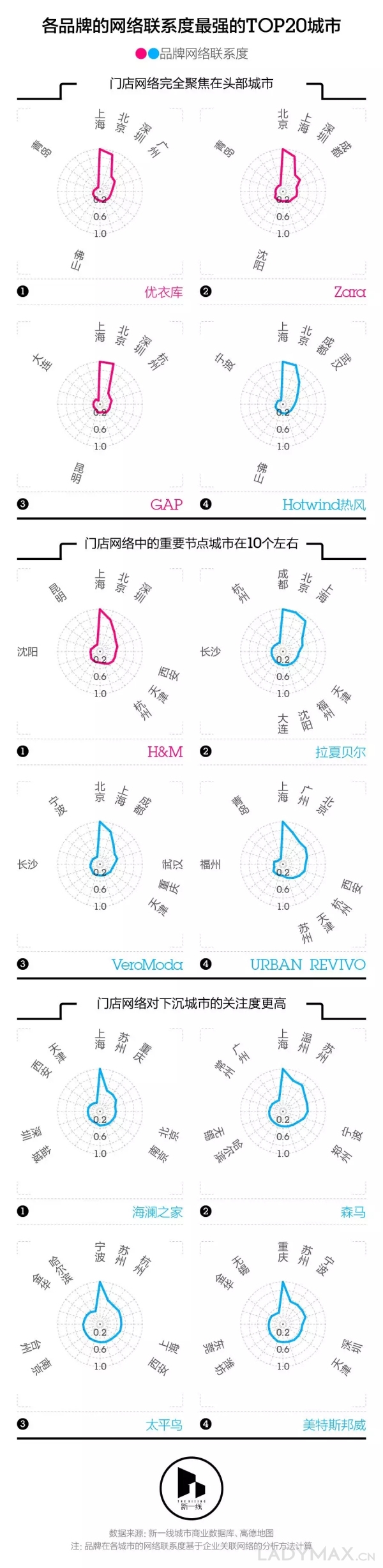

为了量化的表示不同品牌布局战略的不同,新一酱这里尝试计算每个品牌在不同城市的联系度,用网络化的方法来直观的展现这些品牌布局的特征。

这次用到的算法是基于品牌的企业网络算法。具体来说,是在每个品牌内,把每个城市看作其分布网络中的一个节点。依据算法,我们定义任意两个城市之间的联系度,就是两个城市内该品牌门店数量的乘积。若要计算某个城市的联系度,即它作为节点的重要程度,就需要把该城市与其他城市之间品牌联系度的总和,除以所有城市之间的相互联系度总和。所得的百分比,就是该品牌在这个城市的联系度。

新一酱先汇总了各品牌在不同级别城市的联系度差异:

明显的,被新一酱纳入研究的12个品牌在不同等级的城市的联系度的布局呈现出了两种典型的类型。一种以美特斯邦威为代表,从一线到五线城市品牌覆盖相对均匀,布局接近一个四边形;另一种则以优衣库为代表,形状在头部城市被拉高,整体更接近三角形。

这种均化和极化的区别,在相当程度上体现了本土时尚品牌自下而上的扩张逻辑,与外来品牌自上而下的发展战略的不同。需要指出的是,热风几乎是在这些本土品牌中,与外资品牌布局最相似的本土品牌了。

如果把每个品牌在不同城市的联系度拆开,能够看到更多品牌之间的布局差异。比如,Zara,GAP和优衣库的店铺重心几乎全部聚焦在头部城市,海澜之家、美特斯邦威和森马则在尾部城市有更均匀的布局,而目前还在尝试拓展新市场的H&M则处于两者之间的地带——它的网络中有8个节点城市在联系度上超过了Gap网络中排名第三位的深圳。(这里需要再次强调,企业网络的算法更多考虑城市在全国网络中的节点重要性,并不只是衡量门店数量占比。)

这与H&M在中国内地市场的扩展战略不无关系:在2010年到2014年零售时尚快速发展的黄金五年后,一线市场逐渐饱和,各种品牌不断尝试寻找新的出路。向三四线城市下沉,改变品牌的网络布局,就是H&M选择的其中一条。

这一点也反映H&M“和谁开在一起”的问题上。在不同等级的城市,H&M周边的主要竞争品牌不断发生变化:一线和新一线城市中,H&M与更多奢侈品及轻奢品牌为邻;从三线到五线城市,H&M与奢侈品牌为邻的可能性不断降低,拉夏贝尔、海澜之家和美特斯邦威依次成为了H&M最重要的邻居。

这当然与城市本身的消费能力相关,高端品牌的消费受众在低线城市的数量本身就少,也很少愿意在这些城市布局。而与这些H&M尚不熟悉的、看起来风格也不太搭调的本土品牌近身肉搏,可不是一件容易的事情——跟随全球时装趋势快速生产带来的丰富的风格被认为是奇装异服,“让顾客服务自己”的运营方式被认为毫无热情。面对这些与一线市场完全不同并且难以取悦的消费者,H&M很显然有很多功课要做。

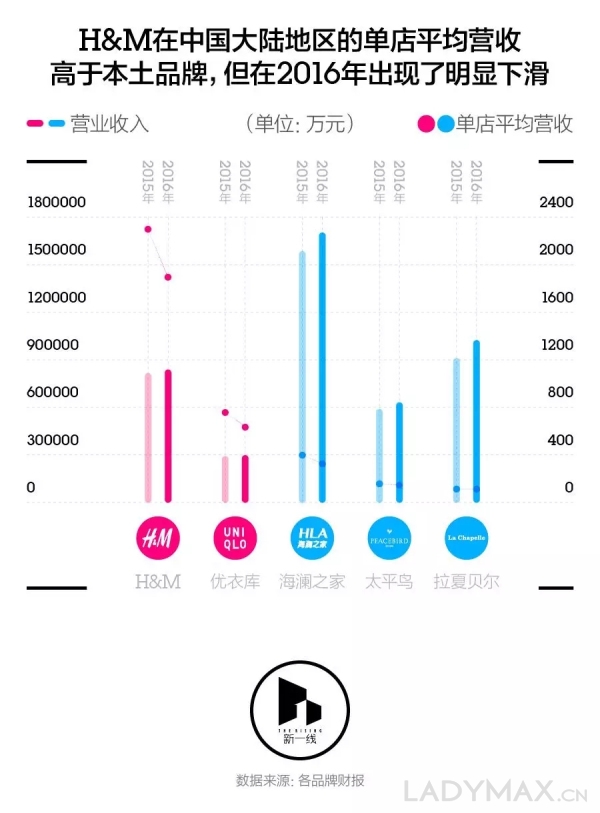

H&M在中国城市的下沉尝试显然一定程度上拖累了其财务表现。从财报给出的数据计算,2008年H&M开业一家新店的平均年销售额可以达到4825万元,而在2016年,这个数字只剩下了202.5万元。

受此影响,H&M在华门店的平均单店营收也从2015年的2312万元下滑到了2016年的1887万元,2017年的这个数字为1685万元。尽管H&M的单店平均营收仍高于其他品牌,压力已经很明显——本土品牌更愿意利用它们对市场的熟悉和根基,以较低的单店平均营收(也包括更低的成本)为交换,在更多的城市布局更多的门店,从而实现对更加广泛的消费市场的覆盖。

新一酱找来了拉夏贝尔的财务数据做了更详细的对比。在服装零售业持续受到线上消费影响大背景下,这个本土品牌近年的营业额表现也出现了增幅下降的情况。按照拉夏贝尔自己的城市级别划分看,一线城市明显是拖后腿的,而三线城市的营业额增长则是成为品牌增长的主要动力。而在这些城市甚至很可能根本还没有布局的H&M,2016年的业绩增长已几乎可忽略不计。

很难说作为外来者H&M能在三四线城市拿出些什么秘密武器。甚至在天猫的上线还意味着,它需要在中国的电商渠道上,看一看本土品牌如何向这群消费者推销自己。

回到天猫,新一酱又继续研究了H&M和它的竞争对手们在产品描述上做得如何,比如关键字。在电商行业,产品关键字的写法可算得上是一门学问——一个品牌是否懂得在电商上准确的表达自己、或者说是否懂得更容易被搜索到的关键词营销,对其销售有巨大的影响。

很显然,刚刚入驻天猫的H&M在这一点上做得还很外行。从畅销产品的名称看,H&M用以描述产品类型、品种的关键词数量明显高与新一酱纳入研究的12个品牌的平均水平。除了“女装”,“童装”“男装”“婴儿”等都是出现频率颇高的词汇。而均价更高的VERO MODA和定位更低端美特斯邦威的词云,却都有着完全不同的画风:VERO MODA中 “连衣裙”“印花”和“字母”等描述风格的词汇明显较多,而“韩版”“潮流”和“休闲”这些关键词,则更多的出现在美特斯邦威的产品描述中。

我们没有理由认为H&M的服饰中会欠缺“印花”“字母”“潮流”“休闲”这些元素。相反,似乎是这些没能准确表达特征的产品描述,模糊了消费者的关注点,甚至可能把H&M看成了一个主营童装的品牌。在这一点上H&M或许可以向优衣库取经——作为产品描述中唯一一个材质类关键词超过平均水平10%的品牌,它在去年双11的第1分钟销售额就突破了10亿元,而HEATTECH、AIRism等特殊材质也确实是很多人掐着零点抢购优衣库的动力所在。

在四大快时尚品牌中,H&M看起来是在线上走得最慢,但在线下又下沉得最快的一个。无论如何,它现在已经全面地在三四线城市里见到了自己的竞争对手。这个全新的市场里,新一酱只能是希望H&M尽早交出自己的答卷了。