Beiersdorf集团认为La Prairie仍将在未来一段时间内继续承压

作者 | 陈汇妍 编辑 | Drizzie

抛弃代购正给美妆品牌带来惨痛代价。

据时尚商业快讯,德国个人护理巨头Beiersdorf拜尔斯道夫集团在截至6月30日的上半财年中,销售额录得12.3%的有机增长达49亿欧元,息税前利润率上升约1.5个百分点至17.3%。核心品牌Nivea妮维雅、药妆品牌Eucerin优色林等均表现出色,分别同比增长15.1%、26%。

然而原本被视为一大增长动力的旗下奢华护肤美妆品牌La Prairie却连续两个季度大幅下滑。品牌在上半年的销售额同比有机下降9.9%,按实际汇率则大跌10.5%至2.94亿欧元。

事实上在今年第一财季中,La Prairie的销量就录得12%的下跌,虽然集团彼时曾对第二财季的业绩复苏持乐观态度,但最终仍旧出现了7.5%的负增长。

该集团首席执行官Vincent Warnery在随后举办的业绩电话会上,则将La Prairie眼下面临的挑战归因于亚洲特别是韩国和海南代购业务限制导致的旅游零售放缓。

财报数据显示,受到相关管控下代购业务减少的负面影响,La Prairie第二财季在中国和韩国市场的相关销售额暴跌87%。若剔除两地糟糕的市场表现,品牌预计将在第二季度实现10%的增长。

受到相关管控下代购业务减少的负面影响,La Prairie第二财季在中国和韩国市场的相关销售额暴跌87%

从过往的财报中不难发现,La Prairie眼下的阵痛期之所以如此严峻,在于其长期以来对旅游零售业务的依赖。

La Prairie在前几年曾透露,其销售额中约有四分之一来自于旅游零售,后者堪称是La Prairie的“第六大陆”市场,中国游客更是其旅游零售的主要贡献者。因此,La Prairie的市场表现往往与旅游零售渠道尤其是中国游客消费直接挂钩。

早在2020年第一季度时,La Prairie就曾因为疫情对旅游零售的冲击,销售额大跌36%。而后随着中国海南免税业务的火热以及旅游行业的复苏,La Prairie在2021年的销售增速一度高达20.1%。去年则受到中国疫情封锁影响,品牌增速整体下滑,全年销售额略涨1.9%。

这二者之间的正相关关系,不仅仅从数据中映射出来,更是在财报或是电话会议中被反复提及。集团每逢提到La Prairie优异的市场表现,基本都指出是受到强劲的旅游零售市场推动。

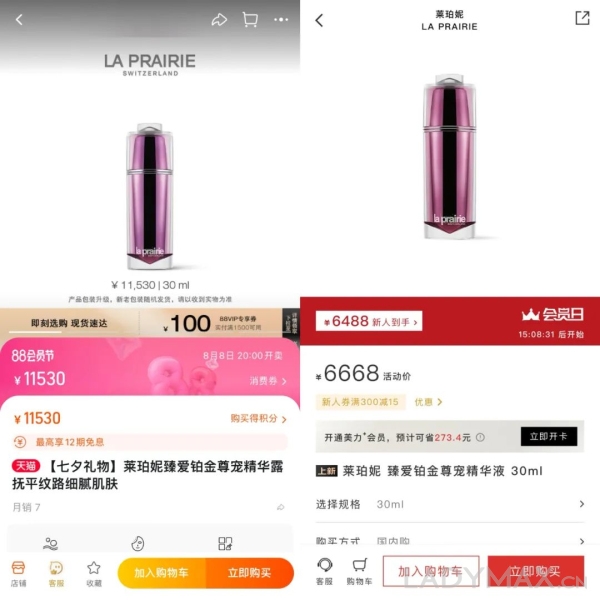

从消费者的角度来看,La Prairie高企的售价可能是品牌旅游零售板块较为强势的核心原因。目前,La Prairie旗下产品在中国的售价绝大多数都超过1000元,最受欢迎的鱼子精华系列的产品定价则从1850元至5750元不等,而其高端线臻爱铂金系列的乳霜、精华液等部分产品售价更是超过10000元。

但在中免日上的官方APP中,相同的鱼子精华系列售价仅为官方定价的一半左右,叠加会员优惠券后的优惠力度相当诱人。有网友也在小红书等社交媒体上透露,在海南免税店部分临期的La Prairie最终到手价可能只有专柜价的4折。

在中免日上的官方APP中,相同的鱼子精华系列售价仅为官方定价的一半左右

巨大的价差令La Prairie挤入代购业务中最受欢迎的品牌之列。然而伴随今年以来相关部门对“套代购”系列监管的不断收紧,La Prairie也成为代购业务缩减后受影响最大的美妆品牌之一。

据悉,今年3月海南省曾开展一次“套代购”走私集中收网活动;5月该地又开展了“护航2023”联合专项行动,以打击海南离岛免税的“套代购”现象;6月,海南省琼海市对当地涉嫌“套代购”现象开展了集中整治,仅举几例。

有行业人士透露,在上半年相关部门对代购行为的严厉查处后,海南很多代购都消失了,导致海南代购市场的迅速降温。

据海口海关监管局数据,今年前7个月海南离岛免税销售金额为289.3亿元,免税购物人数达419.9万人次,免税购物件数录得3403万件。其中7月海南离岛免税销售额同比大跌34%至26.4亿元,客单价同比下滑32%,人均购物件数则同比减少38%至6.8件。

除了海南以外,韩国关税厅自2022年年底发布了15项使免税渠道正常化的措施,包括取消运营中国代购业务的中介“过高”佣金等细则,也打击了以代购为首的大宗交易商,使得韩国免税店销售额自今年来持续下滑,占比最高的化妆品业务更是遭受严重打击。

在这样的背景下,Beiersdorf集团认为La Prairie仍将在未来一段时间内继续承压,预计韩国和海南两大市场将在今年第四季度走出取缔代购业务的阴霾,但其依然对政府打击代购行业的行为表示了支持。

Vincent Warnery表示,尽管不断攀升的旅游零售业务将为La Prairie带来可观的业绩收入,但当消费者习惯依赖折扣价格,品牌价格体系被作乱时,La Prairie作为高端品牌最为看重的品牌资产将长期受损,“(代购减少)虽然对我们的业绩产生了影响,但我们认同这一行动,并认为其有助于市场的良性竞争。”

在5、6月对代购行为的严厉查处后,海南很多代购都消失了

在海南日益严格的代购管控措施,以及韩国减少代购相关贸易订购对行业的无差别打击下,代购问题和旅游零售已经成为了美妆巨头近半年来最常提到的关键词。

据时尚商业快讯,全球最大美妆集团欧莱雅上周发布上半年业绩报告,销售额同比增长逾13%至近206亿欧元,创年来新高。令人意外的是,在截至6月底的第二季度内,欧莱雅集团在涵盖中国和韩国两大最受看好的消费大国的北亚市场表现最差,销售额增长5.9%,不及预期的9.5%。该集团在财报中主动透露,代购业务的放缓对其旅游零售渠道销售造成了压力。

首席执行官Nicolas Hieronimus在财报后的电话会议中直言,由于旅游零售商把重点放到个人游客身上,对整个美妆行业都造成严重影响,如果目前政策保持不变,未来几个月集团相关地区的销售可能会继续减少。

另一美妆巨头雅诗兰黛集团在截至3月31日的第三财季内收入同比大跌11.7%至37.5亿美元,有机销售额下跌8%,虽然高于分析师平均预期的37亿美元,但已连续第四个季度出现业绩下滑。

该集团在报告中透露,亚洲旅游零售业的复苏慢于预期是导致集团销售额下降的原因之一,特别是La Mer、雅诗兰黛和Dr Jart+等品牌在中国和韩国市场的疲软表现。

不过,与欧莱雅和雅诗兰黛集团相比,La Prairie因代购问题而录得高达87%的业绩下滑无疑更严重。在业内人士看来,这一数字还是其在中国电商渠道的掉队所致。

相较于雅诗兰黛旗下的La Mer、欧莱雅集团旗下的赫莲娜等奢华护肤美妆品牌,La Prairie于2021年才通过开设天猫旗舰店进军中国线上渠道的速度无疑远远落后于竞争对手。

目前,品牌在天猫旗舰店的粉丝数仅为37.4万,而La Mer和赫莲娜的粉丝数分别为1391.6万及725.4万。La Prairie销量最高的单品为售价3450元的眼霜,有超过100人付款,而La Mer售价为1020元的液体精华月销量则突破了5000件。

La Prairie于2021年才通过开设天猫旗舰店进军中国线上渠道的速度无疑远远落后于竞争对手

值得注意的是,不论是La Mer还是赫莲娜的天猫旗舰店中,产品小样的销量均遥遥领先,但La Prairie并未提供任何产品小样。

随着小样市场的发展以及理性消费趋势的回归,小样已经成为大部分消费者尝试新品的重要途径。消费者逐渐习惯于先体验试用装后再做出购买决策,这也一定程度上为价格高企的奢华美妆品牌拓展了新客户群体。

从这点就不难看出,尽管La Prairie在财报中表示品牌在中国的线上渠道正在经历高速增长,但其和深谙中国电商游戏规则的行业巨头之间仍有一段不小的距离。

在小红书等社交媒体平台上,La Prairie的讨论度基本也只有La Mer等品牌的一半。 因此,La Prairie的在地化产品和营销战略尚有巨大的进步空间。

某种程度上来看,La Prairie在中国的全面落后是母公司Beiersdorf集团投入不够所致。不同于欧莱雅和雅诗兰黛集团,这一来自德国的个护巨头并不以营销见长。

但随着高端美妆市场竞争的不断升级,单价本就居高不下的La Prairie难以仅凭神秘的配方和“鱼子酱”的噱头在这场抢夺消费者注意力大战中取胜,更何况,高端美妆正在中国面临集体困境。

据欧莱雅集团上半年财报数据显示,包括赫莲娜、Prada美妆的高档化妆品部销售额为72.88亿欧元,业务规模被大众化妆品部反超,其7.6%的增速甚至在四大业务部门中位列最后一名,且主要受到欧洲、北美和新兴市场的两位数增长。

这也就意味着,过去两年滚烫的中国高端美妆市场正在降温,而因没有及时布局线上市场的La Prairie已经错过了实现弯道超车的最佳窗口期。

不过在迎来前欧莱雅高管后,La Prairie已经开始全力加速。去年3月,前欧莱雅集团高管、曾担任Loro Piana中国区总经理的Philippe Lamy被任命为La Prairie的CEO。

据悉集团已经将开设La Prairie抖音旗舰店提上日程。今年,La Prairie还将新开设20家门店,并入驻4个全新城市,将其零售版图扩大至42个城市。8月,La Prairie还将在上海BFC外滩金融中心开设大陆首家La Prairie House,为消费者提供更丰富的SPA等高端护理体验。

积极的线下零售布局映射出La Prairie渴望凭借卓越的产品力和奢华的服务,将此前的代购客户转变为品牌的直接个人消费者,通过建立更多的沟通渠道来加深消费者对La Prairie的情感链接,从而提升品牌忠诚度。

鉴于上半年的积极态势,Beiersdorf集团小幅上调了2023年全年的销售预测,预计消费品业务部门的销售额有机增长将在高个位数至11%到13%的范围内浮动,具体取决于奢侈品部门,也就是La Prairie的市场表现。

在代购业务被砍和高端美妆增长放缓的双面夹击下,La Prairie需要在营销和零售维度上,与中国消费者展开更为直接的对话。