令人意外的是,这家公司从一开始就瞄准海外,绕过了阿里巴巴

作者 | Drizzie

能够打败ZARA的,绝不是第二个ZARA。

上月底,印度政府突然宣布全面禁用数十个来自中国的APP。除了风靡全球的社交应用抖音海外版TikTok之外,还有不少是出海印度的跨境电商平台。这背后是众多中国出海互联网公司在南亚市场的影响力已经到了不容忽视的地步。而在这之中,有一个大部分人可能从未听说过的快时尚跨境电商平台,正在包括印度在内的国际市场攻城掠地。

创立于2008年的SheIn,总部在互联网氛围并不算浓厚的南京。公司前身为婚纱电商SheInside.com,意为“将她放在心里”。当时除了官网外,SheIn像大部分中国跨境电商一样以亚马逊和eBay为主战场。随后从2014年起,公司创建自主品牌SheIn,并推出网站和App,开始品牌化进程,2016年正式定位于“跨境快时尚互联网公司”。

瞄准海外是这家公司从始至终的策略。

据电商报报道,2010年,SheIn推出西班牙网站,杀入Zara老家,2012年到2015年又先后在法国、俄罗斯、德国、意大利、阿拉伯都推出网站。公司官网介绍,截止2020年4月,SheIn面向美国、欧洲、中东、印度等市场,覆盖了全球200多个国家和地区,日发货量最高超过300万件。

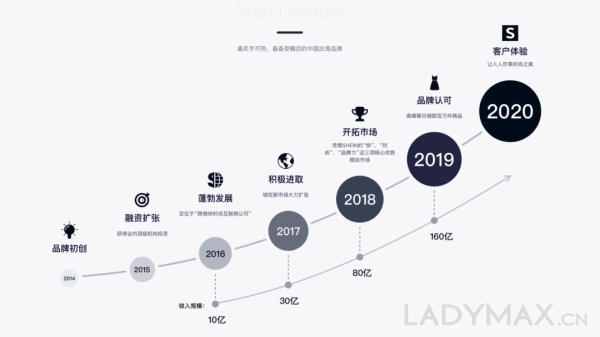

SheIn连续三年上榜Facebook联手毕马威发布了全球品牌出海50强榜单。而在2019年广告传播集团WPP联合Google发布中国出海品牌50强中,SheIn仅次于大疆,位列第14位。公司披露,2018年该平台交易额破80亿,2019年破160亿,从2016年至2019年的四年间,公司收入规模翻了16倍。

SheIn官方披露的公司成长历程,2019年收入规模达到160亿

更直观的数据是,SheIn在Instagram上拥有1100万粉丝,而Zara则拥有3990万粉丝。在Instagram的数据生态中,粉丝上千万是影响力的重要体现。另一个因Cardi B等明星网红营销而风靡全球的时尚电商Fashion Nova,其官方账号也不过1860万粉丝。备受关注的英国时尚电商“黑马”Boohoo则拥有660万粉丝。

一个来自中国的时尚公司,在欧美市场的大本营占据一席之地,而中国大众市场却对它十分陌生,这本身就是一件十分有意思的事情。这家公司的最新动向是,传SheIn预计在今年下半年实现IPO。截至目前,SheIn已完成4轮融资,投资方包括集富亚洲、IDG和景林资本,融资总额超3亿元。拿到融资后,SheIn收购了包括Romwe在内的多家同类电商。

SheIn的低调自然与其主攻国际市场有关,但也与其内部企业文化密不可分,市场对毕业于青岛理工大学对外贸易专业的创始人许仰天知之甚少。闷声发大财,可能是中国企业的美德。

不过,虽然SheIn很少向外界解释其公司策略,SheIn的成功模式也是极为清晰的。

首先,SheIn选择了国际市场。相较于传统的中国时尚企业,跨境时尚电商的原始积累难度更高,对技术能力和团队人员都有所要求。就时尚产业来说,虽然中国制造一直支撑着全球时尚产业,但是把中国品牌卖到国外去,往往被看做是一个遥远的愿景。不少时尚企业在国内市场发展壮大后,才从近两年开始考虑国际市场扩张。

SheIn则反其道行之,从一开始就绕开了国内时尚市场,也绕开了淘宝。这显然不是一个容易的决定,毕竟中国是一个太大而难以放弃的市场。

然而从另一个角度看,再大的国内时尚品牌如今峰回路转,依然要与中国最大的电商平台淘宝正面竞争。中国时尚市场的过去十年,是服装品牌成为电商“炮灰”的十年,也是ZARA、H&M、优衣库等国际快时尚在中国市场快速征伐的十年。

很多中国时尚品牌也尝试成为“中国版ZARA”,但失败者众。品牌基因难改,凭借实体渠道扩张完成原始积累的中国时尚品牌,快不起来。而站在时尚潮流信息链尾部,长期依赖抄版改版的本土品牌,也时尚不起来。以ZARA的模式打造“中国版ZARA”,或许从始至终都是伪命题。

目前另一个广州企业Urban Revivo(简称UR)算是为数不多跑出快时尚雏形的本土时尚企业。其创始人李明光在去年接受微信公众号LADYMAX采访时强调了时尚度的重要性,“如果我们的产品不能够符合国际市场消费者的需求,那就证明我们的产品还是不够时尚。”据悉,UR在伦敦建立了设计中心,接下来计划在纽约、巴黎、米兰还有东京建立设计中心。

他认为,中国的确是很大,但是它毕竟只是全球1/4的市场。很多同行的品牌发展到整个中国的县级和镇级市场的时候就到了天花板。 中国有一个很重要的特征,当品牌去到三四线城市,为了保证销售额,时尚度要做出妥协。但是当品牌妥协的时候,消费者就认为它是低时尚层次的品牌,品牌就无法再国际化。

不过以开奢侈大店为主要策略的UR,也在ZARA等传统快时尚告别黄金时代后,面临着同样的实体店包袱和数字化转型问题。为加快转型,Zara母公司Inditex集团上个月刚刚提出了史上规模最大的关店计划,将于2021年关闭至多1200家门店,占整体门店总数的16%。

所以当与阿里巴巴抗衡杯水车薪时,出海反而成为了更好的捷径,让拥有数字化和国际化基因的SheIn用更短的时间实现规模扩张,从欧美市场开始,逐渐深入中东和印度这类与中国同样可观的增量市场。

除此以外,熟悉国际社交媒体平台生态的SheIn,也抓住了几年来欧美市场网红KOL营销的早期红利,在Facebook、Instagram、Twitter等平台与网红KOL进行合作带货。

这也等于拿到了快时尚电商时代的门票,无论是在美上市的网红电商Revolve,还是Fashion Nova、Boohoo、Missguided等新兴“超快时尚”平台,都将网红KOL营销视作关键环节。

熟悉海外社交媒体平台生态的SheIn,也抓住了几年来欧美市场网红KOL营销的早期红利

但不同平台的网红营销模式又各不相同,例如Revolve与全球最能带货的时尚博主Chiara Ferragni以及Aimee Song等3500多位粉丝数达数千万级别的头号KOL保持着紧密的联系,并将Revolve Festival等打造成为一种品牌化的活动。在树立了网红电商招牌的同时,Revolve并没有将粉丝集中导流在社交媒体上,这使得其Instagram账号只有400万粉丝。

而Fashion Nova则充分利用了Instagram这一平台,与美国嘻哈歌手Cardi B等人进行推广,最终导流至Instagram官方账号,使得Fashion Nova快速积累了1860万粉丝。同时平台通过持续更新新品图片,通过粉丝反应确定生产量,整个过程与淘宝网红店铺的“预售”非常相似,而且流转更加快速,这种基于社交媒体的供应模式令平台能够及时响应不断变化的需求。

在这轮以社交媒体和电商平台为大本营的数字化转型中,以Zara、H&M为代表的传统快时尚慢了一拍。

直到2010年左右,Zara都没有开设电商,当时Gap开设网店已有10年之久,直到2014年Zara才在天猫开设网上店铺。花了一些时间才认清数字化转型是唯一出路的快时尚巨头抓紧进行硬件的技术升级。2018年,Zara大举在106个国家和地区推出官网和电商服务,母公司Inditex当时表示过去5年集团对于线上渠道的投资总额已超过77亿欧元,其中15亿欧元被指定用于技术和物流的升级。

软件上看,Zara和H&M这样的快时尚品牌也没有系统地建立其社交媒体社群,在如何防止年轻消费者流失这一件事上,传统快时尚品牌依然没有提出合理的解决方案。无论是Boohoo、Revolve还是Fashion Nova,它们都深深植根于社交媒体和网红文化,把握住了这一不可逆的宏观趋势。

当然,上述原因都不足以让SheIn与快时尚巨头Zara抗衡。中国的供应链优势才是关键。

早期SheIn也曾销售工厂尾货,随后开始建立平台自己的柔性供应链,让供应链能力成为最核心的竞争力。目前SheIn的供应链重心集中于广州,这里既是服饰制造业中心和国际港口,同时平台也在重点国家建有仓储。根据官方透露,SheIn的新品从设计到出成品只需短短2周时间,都在当地完成,产品能在1周内运往主要市场,一整年下来能开发超过1万个SKU。

相较于Zara等传统快时尚从欧洲设计,到东南亚和中国制造,发回总部仓储后再统一发货的周期,SheIn的效率具有不可比拟的显著优势。

SheIn多年建立的柔性供应链优势可以说是其最扎实的核心竞争力之一

这意味着SheIn也属于“超快时尚”的范畴。从网站页面来看,SheIn与Fashion Nova、Boohoo等“超快时尚”平台较为相似,主要靠低价、折扣和快速上新驱动,不过SheIn产品的时尚度相较而言略逊一筹,或主攻大众市场,也更加适应中东和印度市场的需求。

实际上,“超快时尚”(Ultra-Fashion)对传统时尚界的挑战已经持续了一段时间。从2017年开始,微信公众号LADYMAX对此类比传统快时尚效率更高、擅长社交媒体运营的新兴电商平台进行持续报道。

根据零售研究机构Fung Global Retail & Technology最早发布了一份名为“Fast Fashion Speeding towards Ultra-Fashion”的报告,指出欧洲时尚电商平台在“快”这一件事上做得更加专注极致,正在给原本以即时响应消费者需求、不断带来新鲜感闻名的传统快时尚品牌带来挑战。

这批“超快时尚”电商平台虽然未跳出快时尚的商业模式,但它们从设计到上架的时间更短,固定时间内更新的产品更多。三年前的数据显示,Boohoo、ASOS和Missguided能够在2到4周内生产商品,Zara和H&M为5周,传统零售商则需要6到9个月。Missguided能够做到每月推出1000个新品,每天更新一次库存。ASOS也可以做到在2到8周内完成产品流程,平均上市时间约6周。

到了2020年,上述周期显然已进一步缩短。得益于中国供应链优势,SheIn在效率上较Boohoo、Missguided等甚至更胜一筹。

“超快时尚”电商没有实体门店包袱,能够以更轻盈的姿态实现快速反应,避免了传统零售固有的缺货和库存过剩问题,以及随之而来的降价和利润率下降。超快服装零售商的供应链时刻保持敏捷,能够快速匹配库存供应与不断变化的需求,并严格控制库存,在供应不足和降价之间达到平衡。产品的初步设计先是进行小批量生产,测试消费者反馈,如果成功,再快速补货。

进入2020年,疫情暴露了传统快时尚品牌的弱点,也真正将SheIn、Boohoo这类超快时尚推向了主流舞台。值得关注的是,这些曾经的“新物种”,正谋划着通过收购动作对主流市场进攻。

今年5月,Boohoo配售了约5800万股股票,共筹集1.98亿英镑,所获资金将用于收购新品牌,以扩充旗下产品组合。集团首席执行官John Lyttle认为未来几个月全球时装行业将出现众多机遇,目前正在研究一系列可能的并购交易,其主要目标为欧洲和美国的业务。

此前该公司已收购PrettyLittleThing、Nasty Gal、MissPap等品牌,去年还收购了高档时装品牌Karen Millen和Coast的品牌资产和在线业务。

这标志着超快时尚的进攻,它正试图用擅长的数字化手段去改造传统时尚界,从边缘走向中心,进一步抢夺行业话语权,其未来不可估量。而在一众超快时尚平台中,SheIn有机会脱颖而出。当然,在日益复杂的全球环境中,出海品牌面临的外部风险是一个巨大的不确定性。

一些品牌想做“做中国的ZARA”,而另一些品牌的目的是“干掉ZARA”。愿景决定了高度。