作为集团最大市场,亚太地区对集团的收入贡献已从去年同期的42%跌落至34%

作者 | Drizzie

失去腕表和中国市场动力,历峰集团在珠宝部门孤注一掷。

据时尚商业快讯,卡地亚母公司历峰集团今日盘前发布截至9月30日的2025财年上半年业绩报告,该集团收入按实际汇率计算下跌1%至100.8亿欧元,较去年同期的上涨12%明显放缓,主要受中国市场需求疲软影响。

其中第二季度下跌1%至48.1亿欧元,略高于市场预期的47.8亿欧元,利润则大幅下跌70%至4.57亿欧元,主要由于将奢侈品电商业务YNAP出售给德国奢侈品电商Mytheresa录得12.7亿欧元的非现金减值。

上半年,该集团经营利润按实际汇率下跌17%至22.1亿欧元,持续经营部门利润按实际汇率计算下跌20%至17.3亿欧元,目前集团现金净值约为61亿欧元,其中持续经营部门产生的现金流约为12.5亿欧元,较去年减少约4.2亿欧元。

历峰集团主席Johann Rupert表示,集团在当前全球极具挑战性的政治经济背景下持续展现韧性。

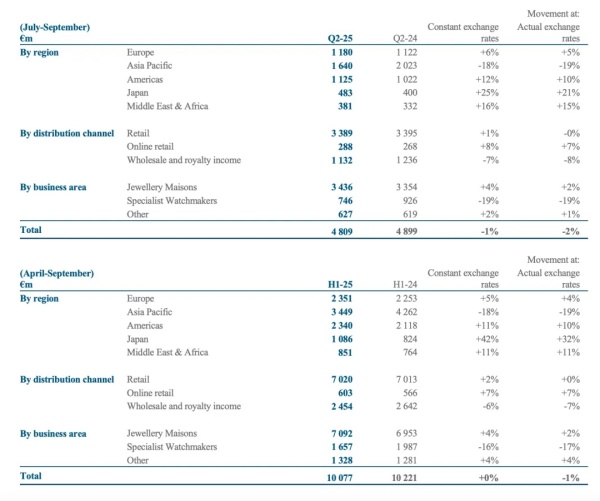

图为历峰集团2025财年上半年及第二季度业绩数据

按部门分,卡地亚所在的珠宝部门收入按实际汇率上涨2%至70.9亿欧元,按固定汇率则上涨4%,贡献了集团70%的收入来源,去年同期增长16%,放缓迹象明显。

该部门收入上涨主要得益于平衡的各地区市场贡献,以及卡地亚、Van Cleef & Arpels和Buccellati三大核心品牌的持续推动,集团也于季度期末完成了对意大利珠宝品牌Vhernier的收购。

江诗丹顿、IWC等品牌所在的腕表部门销售额按实际汇率大跌17%至16.6亿欧元,尽管该业务在日本市场录得11%的增长,但无法抵消中国所在亚太市场高达29%的下跌,该市场占腕表部门收入的45%。

Chloé、Alaia和Delvaux所在的其它部门收入按实际汇率上涨4%至13.3亿欧元,主要由二手腕表零售商Watchfinder的双位数增长推动,该零售商在一年前首次与卡地亚合作,推出了二手卡地亚业务,收获市场强烈欢迎。

其它时装类品牌的增速则约为2%,其中Alaia录得双位数强劲增长,其2025冬春系列收获好评。

虽然时装和配饰品牌展示出积极势头,然而由于各品牌表现各异以及投资增加,导致该部门经营利润大跌52%,期内集团于去年收购的意大利奢侈鞋履品牌Gianvito Rossi,以及Peter Millar和Serapian都开设了新店。

期内,集团已经就向Mytheresa出售YNAP达成一致,交易将于2025年上半年完成,历峰集团将获得Mytheresa全面摊薄后股份的33%。

按地区分,除亚太市场之外所有地区录得增长,美洲和日本市场表现优异,而亚太市场上半年收入大跌19%至34.5亿欧元。作为集团最大市场,亚太地区对集团的收入贡献已从去年同期的42%跌落至34%。

值得关注的是,中国市场上半年收入大跌27%,去年同期为上涨34%,业务正急剧放缓,所有渠道和地区收入都录得下跌。

从2024财年第四季度开始,历峰集团在中国市场急转直下录得1%下跌,2025财年第一季度下跌27%,第二季度与第一季度持平,跌幅未能收窄。

欧洲市场收入按实际汇率上涨4%至23.5亿欧元,美洲市场上涨10%至23.4亿欧元,日本市场大涨32%至10.9亿欧元,中东及非洲市场上涨11%至8.5亿欧元。

按渠道分,零售渠道收入持平录得70.2亿欧元,电商渠道收入上涨7%至6亿欧元,批发和授权渠道收入下跌7%至24.5亿欧元。

过去三个季度以来,包括中国在内的亚太市场已成历峰集团的最大拖累,作为瑞士腕表的重要出口市场,该地区市场下滑进一步拖累持续不振的腕表业务。根据瑞士钟表工业联合会数据,瑞士腕表出口在9月对中国内地出口额同比暴跌49.7%,对香港市场大跌34.6%。

Johann Rupert此前在9月的年度大会上直言,由于高端钟表需求下滑,奢侈腕表行业必须减少产量。

他表示全球对腕表的需求已经过了最繁荣的时期,尤其是在中国市场。瑞士腕表出口下降,主要原因是疫情时期的储蓄在一段时间的高通胀之后耗尽,以及强势的瑞士法郎推高了手表价格并抑制了生产商的利润,消费者变得谨慎。

Nicolas Bos在财报后的会议上表示,集团此前已经持续致力于在中国市场减少腕表库存,并努力将库存在不同国家之间进行转移,以灵活适应不同地区市场的变化。

在腕表行业的寒冬下,珠宝部门继续成为历峰集团主要增长支柱。为了延续该部门势头并扭转亚太市场颓势,历峰集团自今年6月开始进行了一轮高层洗牌,将多名腕表部门高管调入珠宝部门。

原Van Cleef & Arpels CEO Nicolas Bos升任历峰集团CEO,并加入高级执行委员会。9月,集团任命腕表品牌江诗丹顿CEO Louis Ferla为卡地亚CEO,接替Cyrille Vigneron。Catherine Renier则从腕表品牌积家CEO转任Van Cleef & Arpels。

历峰集团完成了对意大利珠宝品牌Vhernier的收购

Nicolas Bos表示,珠宝品类的强劲表现主要得益于集团旗下品牌标志性的创意设计,而非珠宝市场的市场趋势变化。

男士消费者越来越热爱穿戴珠宝,特别是那些此前并非专门为男士设计的珠宝,以及珠宝品类更宽的价格带可能也帮助该品类的强劲增长。此外,以印度市场为例,非品牌珠宝市场仍然占比重大,珠宝品牌对非品牌珠宝市场的占领远未结束。

他续指,历峰集团乐于看到Chanel和爱马仕等品牌在高级珠宝投入更多,因为这让更多消费者开始关注这个品类,并且各个品牌将会继续凸显自己清晰的个性。

就地区来看,尽管中国本地市场的珠宝需求疲软,但散布在全球其他市场的中国消费者录得双位数增长,美国市场对珠宝产品的需求则十分强劲。

历峰集团称过去几个月珠宝部门的小幅度提价未能完全抵消原材料成本的上涨,特别是黄金价格上涨,给盈利带来一些压力。但是集团过去12个月和未来对于产品提价都会非常谨慎,而黄金价格的上涨实际上令旗下黄金材质的珠宝和腕表产品对于消费者更具价值感和吸引力。

与此同时,该集团表示将继续投资珠宝的生产设施和分销网络。截至2025财年上半年,历峰集团在全球运营2468家门店,期内新开门店46家门店,其中珠宝部门净增22家,主要位于亚太、日本和美洲市场。

面对不确定性的全球宏观经济形势和消费者行为变化,奢侈品行业今年以来压力骤增,特别是在亚太市场。在此之前,LVMH、 开云集团和爱马仕公布的第三季度业绩表现也出现不同程度的放缓。

LVMH第三季度业绩罕见低于预期,增长由正转负,有机收入下跌3%至190.7亿欧元,第三季度中国在内的亚洲市场有机收入大跌16%。核心的时装皮具部门自2020年以来首次录得销售额下降,第三季度的销售额大跌5%。

Gucci母公司开云集团今年前九个月收入下跌12%至128亿欧元,其中第三季度收入大跌15%至38亿欧元。中国市场在内的亚太市场第三季度收入猛跌30%,较上一季度25%的跌幅再次扩大,是跌幅最大市场。

爱马仕在第三季度保持了正增长,收入按固定汇率计算增长了11.3%至37亿欧元,略高于分析师的预期11%,仍然跑赢同行,但相较于上一季度、去年同期和2022年同期都明显放缓。爱马仕在包括中国但不包含日本的亚洲市场收入按固定汇率仅录得1%的增长至15.84亿欧元。

中国市场短期内仍将是奢侈巨头普遍的难题。历峰集团管理层在电话会议上表示,集团仍然看好中国市场中期的发展前景,但当前中国奢侈品市场的复苏需等待房地产市场和经济的提振。

财报发布后,历峰集团股价下跌5.5%至120瑞士法郎,目前市值约为647亿瑞士法郎